カードローンの申込方法を解説!申し込み前の不安を解消しよう!

そもそもカードローンとは?申し込み方法は?

「お金が欲しい」時の選択肢として、たとえば次のような方法があります。

・親に借りる

・友人に借りる

・会社に借りる

・リサイクルショップなどに持ち物を売る

・質屋に預け入れる

これらの方法は、前提として「何としてでもお金を準備する」という前提になっているため、最も賢明な選択と言える「我慢する」という方法はありません。

自己資金で対応できる状況になるまで我慢をして、何のリスクも負わない状況でお金を使うことが一番安全ですが、【のっぴきならない事情ですぐに大金を準備しなければいけない状況では、悠長なことを言っていられない】ものです。

となると、状況的に「待つ」という選択肢がなくなるため、必然的に「借りる(作る)」という選択をすることになります。

そして、「今すぐにお金を借りたい」という状況で、非常に頼れる存在となるものが「カードローン」です。

以下にカードローンの特徴と申し込み方法を簡単にまとめておきます。

≪カードローンとは≫

カードローン(キャッシングと呼ばれることもあるが厳密には別物)とは、銀行や貸金業者からお金を借りる方法です。

銀行は分かりやすいですが、その他には消費者金融、信販会社やクレジットカード会社などがあります。

基本的には「無担保、無保証人」で利用することができるうえ、早ければ「即日(即日融資に対応している場合)」で現金を借り入れることができます。

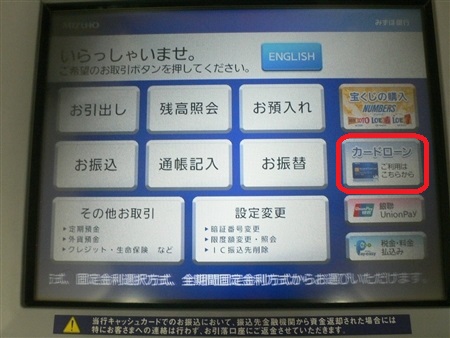

≪申し込み方法≫

カードローンの申し込み方法には、「インターネット申し込み」「電話申し込み」「窓口(来店)申し込み」「自動契約機(来店)申し込み」「郵送申し込み」などがあり、申し込みを行うカードローン業者が設定している申し込み方法の中から任意で選択できます。

ただし、条件や希望によっては申し込み方法が限定されることもあるので、それぞれの特徴や注意点などをしっかりと把握しておくようにしましょう。

すぐにできるカンタンな申込方法

「いくつかある申込方法のうち、カンタンなものはどれか?」を判断する際には、【何をもって簡単であると定義するのか】を考える必要があります。

たとえば、「時間に関係なく申し込みができる」「会話をすることなく申し込みができる」「短時間で申し込みができる」などの基準を自分で設定し、その基準をクリアすることができる方法を選択するようにしましょう。

とりわけ、【現在特によく利用されている申し込み方法はインターネット申し込み】なので、この方法について少し詳しく紹介します。

インターネット申し込みとは、文字通りインターネットを使って行う申し込み方法です。

パソコン、スマートフォンや携帯電話から公式WEBサイトにアクセスし、「ネット申込み」「お申し込みはこちら」などの案内から手続きを開始します。

最初に「申し込みの条件」などが紹介されることもあります。

申し込みに必要な内容は多岐にわたりますが、次のような項目を入力します。

・氏名、年齢、住所、電話番号などの本人情報

・勤務先名、住所、電話番号、勤続年数、雇用形態、役職などの仕事に関する情報

・年収、債務(他社フリーローン)などの収入や返済能力に関する情報

指示された情報の入力が完了したら、その内容を送信します。

その後はカードローンによって具体的な流れは違いますが、大まかには次のような流れで進行します。

・カードローン業者が申し込み内容の確認

・本人による申し込みに間違いがないかの確認(いわゆる本人確認)

・申し込み内容の確認(間違いがないかどうか)

・審査開始(審査中に書類の提出や確認、在籍確認が行われる)

・審査結果の連絡(電話やメール)

・契約手続き

・融資方法の選択(銀行振り込み、ATMなど)

・融資

カードローン審査の基礎!基準や注意点とは?

カードローンを利用するためには審査が必要になる理由は、主に【貸したお金を返してもらえる保証があることを明確にするため】です。

もちろん、いかに厳正な審査をしたとしても最終的に返済不能に陥ってしまう人はいます。

しかし、だからと言って何の審査もせずにお金を貸してしまっては、貸金業者はすぐに破産してしまいます。

【少しでもリスクを回避し、継続的に利益を生み出していくため】には、審査によって貸す相手のことをチェックすることが必要不可欠です。

そのため、審査では返済能力とその信用性がチェックされます。

ただし、審査基準はすべてのカードローン業者で完全に同じではありません。

融資可能だと判断する基準はカードローン業者によって若干異なり、その差が「審査が甘い」「厳しい」という結果につながります。

【審査基準が高めに設定されているのは銀行カードローン】だと言われています。

逆に、審査基準が低めに設定されているものは消費者金融系カードローンだと言われていますが、必ずしもその通りになるとは限りません。

一般的には銀行カードローンほど審査基準が高めであることは確かですが、銀行カードローンの中には消費者金融系カードローンと同じ、もしくは低い基準で融資を実行しているところもあります。

そのため、「銀行カードローンは消費者金融系カードローンよりも審査が厳しい」と一概に言い切ることはできず、「あくまでもその可能性が高い」に留まります。

カードローンに審査を申し込む時には、まず「そのカードローン業者の審査基準がどの程度の難易度なのか」を把握するようにしましょう。

そうすることによって、希望する結果を得やすくなることはもちろんですが、何よりも【審査で落とされてしまうリスクを軽減できる】という点がポイントです。

カードローン審査に共通する点として、「審査に際して信用情報機関の情報を照会する」ということがあります。

信用情報機関には、それまでに経験した信用取引に関する情報が保管されているため、そこにある情報を見るとその時点での債務状況、それまでに経験した信用取引の利用状況などを知ることができます。

もちろん、本人以外はすべての情報を把握できるわけではありませんが、貸金業者にとって最低限必要な情報は把握できます。

現在、カードローン業者の多くは「機械審査」と呼ばれる方法を採用していて、あらかじめ決められた基準に基づいて点数化(スコアリング)を行い、その結果を基に融資の可否を判断します。

そのため、信用情報機関の情報を確認することは必須です。

ここで問題になることは、【信用情報機関にはカードローン業者などが信用情報を確認した履歴が残る】という点です。

いつ情報照会を行ったのかが情報として残ってしまうことにより、短期間に何度も情報照会が行われている場合はその事実が露呈してしまいます。

それにより、「強くお金を欲している状態である」と判断される可能性が高くなり、その判断が「お金に困っている状態=返済能力をよく確認する必要がある」と言った評価につながってしまいます。

また、何件も申し込みをしていることが分かるにもかかわらず契約している事実が認められない場合は、仮に契約を自分の意思で断った場合であっても「審査に落ちてしまったのかもしれない」と思われてしまいます。

一見すると融資基準をクリアしている場合であっても、そういった事実が確認できる場合は、「何らかの問題がある可能性が考えられる」と思われてしまい、本来の評価とは違って融資を拒否されることが増えます。

このような状態を「申し込みブラック」と呼び、これを回避するためには申し込み件数を減らすか、申し込みごとに十分な期間(6か月)を空ける必要があります。

少ない件数で契約を勝ち取るためには、【事前にしっかりと審査基準を確認し対策を講じること】が大切です。

そのため、事前に申し込み予定のカードローン業者についてしっかりと調べておくことが必要です。

具体的な審査基準を明確に把握することは難しいですが、「おおむねこのくらいなら契約できる可能性がある」という基準を知ることはできます。

結果を左右する要因として、たとえば「年収と支出、債務の関係」「勤続年数や雇用形態などによる収入の安定性」「それまでに負った債務に対する返済状況」などがあります。

個別の評価基準こそ違えど、重視される要素(属性)はある程度共通しているので、しっかりと把握しておきましょう。

また、特に「総量規制」に関する影響は良く理解しておく必要があります。

総量規制の対象になるかどうかによっては、同じ状況で申し込みをした場合でも希望額の融資を実現できるかどうかが変わってきます。

審査時間を知れば最短で融資を受ける方法が分かる!

実際に審査にかかる時間は、申し込むカードローン業者やその状況(時間や曜日など)によって異なります。

たとえば、消費者金融大手(アコム、プロミス、アイフル、SMBCモビットなど)は、以前から「最短30分審査」を謳っています。

あくまでも「最短」という体ですが、すぐに審査を受けられる状態で申し込みをした場合ならば、基本的に30分以内で審査が終了する可能性が高いです。

早ければ20分程度で審査が終了し、申し込み開始から1時間以内で融資が完了することも十分にあり得ます。

申し込み方法や時間帯(午前のみ当日、午後は翌営業日など)による違いなどがあるので、詳細については事前の確認が必要です。

また、新生銀行カードローンレイクの場合は少し特殊で、インターネット申し込み(パソコン、スマートフォンや携帯電話)を利用した場合は、申し込み完了の画面上で審査結果を確認できます。

いずれにしても、多くのカードローンが「最短即日での利用に対応している」ので、急いでいる状況でも利用しやすいです。

もちろん、事前に融資までの所要時間がどのくらいかかるのかを調べておくことは大切です。

もし、少しでも早く融資を受けたいということであれば、想定される最短時間を把握し、それを実現するために申し込み方法を工夫する、時間帯を工夫するなどが必要です。

たとえば、「消費者金融系(最短30分審査)のカードローンを自動契約機で申し込む」という方法であれば、インターネット申し込みや電話申し込みで来店不要キャッシングを希望する場合よりも、その場でカードを受取ってATMからいつでも借り入れができるようになる分だけ即日融資の可能性が高くなることに期待が持てます。

よく聞く収入証明って?カードローン申し込みの必要書類

スムーズにカードローン審査を終了させるためにも、【必要な準備を整えたうえで申し込むこと】はとても大切です。

事前に申し込み方法の種類を確認し想定される手順や所要時間を把握することはもちろん、申し込みおよび審査中に必要になる可能性がある提出書類についてもしっかりと確認しておきましょう。

必要書類をしっかりと把握できていると、準備~提出までを非常にスムーズに完了させることができます。

特に、【本人書類や収入書類などの必須書類と、補足用にあった方が良い(安心できる)書類を把握すること】は大切です。

以下、カードローン審査で必要になる可能性がある書類を紹介します。

≪必須書類≫

・本人確認書類/審査開始前(申し込み直後)、審査中、審査終了後(契約手続き前)

運転免許証、運転経歴証明書、パスポート、保険証、個人番号カード、在留カード、特別永住者証明書など

・収入証明書類/審査開始時、審査中、審査終了後(契約手続き前)

給与明細書、源泉徴収票、住民税課税決定通知書、課税証明書、確定申告書、納税証明書など

≪あると良い書類≫

住民票、直近数か月分の給与明細書、印鑑証明、各種公共料金の領収書など、銀行カードローンの場合は同銀行の預金通帳やキャッシュカード

収入証明書については、それぞれのカードローン業者が指定する条件を満たす場合、もしくは提出を求められた場合にのみ提出が必要です。

あらかじめ、「300万円までは収入証明書の提出不要」などと指定している場合は、基本的にその範囲までは提出の必要はありません。

ただし、審査において返済能力や収入について確認作業が必要になった場合などは、本来は提出を求められない金額(希望金額)であっても提出を求められる可能性があります。

提出を求められた場合、書類の確認が完了するまで審査が一時中断してしまうので、すぐに提出できるように準備をしておくことが大切です。

消費者金融系と銀行カードローンの申込方法は同じ?

基本的に、申し込み方法はある程度共通してはいるのですが、詳細な部分はカードローン業者によって違います。

スムーズで不安の少ない契約手続きを進めていくためにも、事前に申し込みをするカードローン業者の申し込み手順や必要な準備を調べて把握しておくことが大切です。

それでは、申し込み方法一例として消費者金融系カードローンと銀行カードローンをいくつか紹介します。

≪消費者金融系カードローン≫

・アコムのインターネット申し込みの場合

①アコム公式WEBサイトから「インターネット申し込み」(ホームページの場合は左上のアイコン)をクリック(タップ)

②審査申し込みに必要な情報の登録、送信

③申し込み完了後、送られてくるメールに記載されているURLにアクセスし、ログイン後に必要書類の提出方法を選択(アプリによるアップロード、FAX、郵送、店頭もしくは自動契約機)

④審査結果の通知(承認された場合は送られてくるメール「契約手続きのお願い」の内容を確認後、同意の手続きを行うと契約完了。

否決となった場合はここで終了)

⑤カードの受け取り方法を選択(郵送、店頭もしくは自動契約機)

・プロミスのWEB申し込みの場合

①プロミスの公式WEBサイトから「新規お申込み」(ホームページの場合は右上のアイコン)をクリック(タップ)

②「カンタン入力(電話あり)」「フル入力(基本的に電話なし)」、ならびに「契約手続きの方法(WEB、来店)」を選択

③審査開始

④審査結果の通知(メール、電話のうち申し込み時に希望した方法)

⑤-1.②で「WEB」を選択している場合、「返済方法(ATM、口座振替)」を選択

⑤-2.②で「来店」を選択している場合、窓口もしくは自動契約機に来店し必要書類を提出

⑥-1.⑤-1で「WEB、口座振替」を選択している場合、「カードの受け取り方法を選択(郵送あり、郵送なし)」を選択。

郵送なしを選択する場合は手続き完了(WEB完結)、郵送ありを選択する場合は自宅で受け取り手続き完了。

「ATM」を選択している場合、契約書類やカードを自宅で受け取り手続き完了。

⑥-2.契約書類の作成ならびにローンカードの受け取り

≪銀行カードローン≫

・三井住友銀行カードローンのインターネット申し込みの場合

①すでに三井住友銀行の普通預金口座を持っている場合は、「SMBCダイレクト」にログインして手続きを開始します。

口座を持っていない場合は、ホームページ中ほどにある「口座をお持ちでない方はこちら」から手続きを開始

②申し込みに必要な情報を入力、送信

③三井住友銀行ならびに保証会社の審査を行い、審査結果が通知される(電話、メール)

④すでに口座を持っている場合は、手持ちのキャッシュカードでカードローン機能が使えるようにするか、専用のローンカードを作成するのかを選択(郵送、ローン契約機)、口座を持っていない場合はローンカードの受け取り方法(郵送、ローン契約機)を選択

このように、消費者金融系と銀行カードローンの申し込み方法には極端な違いはありません。

しかし、「銀行口座を持っていると手続きが楽になる」など、事前の準備で利便性が大きく変わってしまうといった違いがあります。

銀行カードローンで借入れをするまでの手続きを紹介

銀行カードローンに申し込みをする場合でもそれほど極端な違いはないと言いましたが、違っている部分も当然あります。

それを踏まえ、消費者金融系カードローンとの違い紹介しながら、申し込み~借り入れまでの流れを見ていきましょう。

≪銀行カードローンの申し込み手順(みずほ銀行カードローンの場合)≫

①パソコン、モバイル(スマートフォン、携帯電話)、郵送(メールオーダー)、電話、窓口の中から任意の方法を選択

任意の方法で申し込み手続きを行うことができますが、郵送で申し込む場合は事前の口座開設が必須となります。

また、いずれの申し込み方法を選択する場合であって、最終的にみずほ銀行口座を開設する必要があります。

以下、口座開設の有無によって手順が異なります。

・みずほ銀行口座を持っている場合

②ホームページ(トップページ)上にある「みずほ銀行口座をお持ちの方はコチラ」、もしくは右側メニュー「カードローンの申込方法」から任意の方法(アイコン)を選択

「みずほ銀行口座をお持ちの方はコチラ」からは、「キャッシュカード兼用型」のみ対応です。

「カードローン専用型」を希望する場合は、「みずほ銀行口座をお持ちでない方はコチラ」を選択してください。

③審査申し込みに必要な情報の登録

「限度額に関する希望」「氏名、年齢などの本人情報」「収入、雇用形態などの勤務先情報」などを順に登録していきます。

事実をありのままに申告するようにし、絶対に虚偽の申告をしないように注意しましょう。

④審査

みずほ銀行独自の審査のほか、保証会社である「株式会社オリエントコーポレーション」の審査を受けます。

消費者金融系カードローンの場合は1社(申込先)のみの審査だけですが、銀行カードローンの多くは2つの審査をパスする必要があります。

基本的には保証会社の方が先に審査を行い、そこをクリアできればエスカレーター式に審査をパスできる可能性が高いです。

保証会社の審査に際して、確認のために電話が掛かってくる可能性があります。

その電話に対応できなかった場合は、申し込み自体が取り消される(実質的な否決状態)になることもあるので注意しましょう。

⑤審査結果の連絡

申し込み時に登録したメールドレス宛てに結果が送られます。

⑥必要書類の登録(限度額200万円超)

送信される「必要書類登録用URL」から本人確認書類や収入確認書類などを提出(登録)します。

書類は画像データで送信することができます。

みずほ銀行キャッシュカードを持っている、もしくはみずほダイレクトに登録している場合は、限度額200万円以下なら書類の提出(登録)不要です。

⑦契約手続き完了

契約手続きが完了した旨を知らせるメールが来ます。

その後、登録した自宅住所に「登録内容確認書」が郵送されます。

⑧融資

「キャッシュカード兼用型」を選択した場合、手続き完了後すぐに手持ちのキャッシュカードで借り入れができます。

「ローンカード専用型」を選択した場合、手続き完了後1~2週間ほどでローンカードが郵送されます。

・みずほ銀行口座を持っていない場合

②~⑤までは共通

⑥口座開設手続きに関する選択

「普通預金口座同時申込を希望する」「希望しない」で手順が異なります。

「希望する」場合は、まず通帳などが郵送されます。

その受け取りが完了、確認後にカードローン口座の開設とローンカードが郵送されます。

「希望しない」場合は、まず契約書類が郵送されます。

任意のタイミングでみずほ銀行口座を開設後、契約書類に必要事項を記入して返送します。

⑦契約手続き完了

カードローン口座の開設が完了した後メールでその旨が通知され、登録した自宅住所に「登録内容確認書」が郵送されます。

⑧は共通

銀行口座を持っていなくても借入れできる?

銀行カードローンを利用するために銀行口座の開設が必要になるかどうかは、利用する銀行カードローンによって違います。

上で紹介している通り、みずほ銀行カードローンを利用する場合には口座の開設が必須となりますが、三菱UFJ銀行カードローン「バンクイック」のように、三菱UFJ銀行口座を開設しなくともカードローン契約ができるものもあります。

また、消費者金融系カードローンの中にも、特定の銀行口座を持っているかどうかで選択できるサービスの内容が変わる場合もあります。

代表的なもので言えば、「SMBCモビット」がそうです。

それでは、SMBCモビットを利用する場合にどのような違いがあるのかを見ていきましょう。

≪指定銀行口座を持っている場合≫

三井住友銀行もしくは三菱UFJ銀行の普通預金口座を持っている場合、「WEB完結」を利用してカードローン申し込みをすることができます。

WEB完結とは、来店不要に加えて【電話連絡不要、郵送物なしで契約手続きを完結させることができるサービス】です。

これにより、少ない手順で契約手続きを終えられるだけでなく、多くの人が不安を感じる「本人確認や在籍確認が電話以外の方法で行える」「郵送物がないので契約後や利用中に家族に内緒で利用しやすい」と言ったメリットがあります。

以下、申し込みの流れを紹介します。

①公式WEBサイト(ホームページ/トップページ)右側メニューから「WEB完結申込」を選択

②指定の条件を満たしていることを確認後、必要事項の登録、送信

③審査結果の連絡が【メール】で来る

④メールに記載されているURLへアクセスし、入会手続きを行う

⑤手続き完了

WEB完結の場合は「カードレス契約」となるため、郵送でのやり取りがありません。

その代わり、融資はすべて銀行振り込みで行われるため、時間帯や曜日によっては入金までに時間がかかってしまうことがあります。

電話対応や郵送物が不要で、特に【職場の電話連絡なし】という点は大きな魅力ですが、融資に関する使い勝手は少々劣ります。

≪指定銀行口座を持っていない場合≫

①公式WEBサイト(ホームページ/トップページ)右側メニューから「カード申込」を選択

②指定の条件を満たしていることを確認後、必要事項の登録、送信または電話で必要事項を登録

③審査結果の連絡が【メールまたは電話】で来る

④SMBCモビットカード、入会申込書が郵送される

⑤必要事項を記入して入会申込書を返送

⑥手続き完了

WEB完結以外の場合、銀行振り込みのほか、ローンカードを使って融資を利用することができます。

特に、ATMを使った融資の場合は【基本的にいつでも好きなタイミングで借り入れができる】ので、特殊な状況を除けば即時借り入れが可能です。

電話対応、郵送物の受け取りや管理、店舗への出入りなどが必要になるデメリットはありますが、使い勝手という意味では非常に優れています。

※即日でのカード発行のためには、ローン契約機でのカード受取が必要です。

インターネットでカードローンを便利に使う!

「すぐに融資を受けたい」など、いわゆる「即日融資希望」の場合は来店が必須となってしまう状況もありますが、だとしてもインターネット申し込み自体は非常に便利なサービスです。

スマートフォンや携帯電話から申し込み手続きを行う場合、申し込み完了までは時間や場所にとらわれずに行うことができます。

また、契約完了の段階で時間帯などを考慮し、「即日融資を利用するために窓口でカードを受け取る方法に変更する」と言った応用が利く点も魅力です。

多くの場合、公式WEBサイトの専用フォームから手続きを開始し、必要事項の入力、申し込みの確認(電話やメール)、審査、必要書類の提出(アプリを使ってアップロード)、審査結果の確認、契約手続き、融資(銀行振り込みまたはATM)という流れで進行します。

事前にローンカードを受取っておいて、契約完了後に使用可能になるようなカードローン業者もありますが、ほとんどは契約完了後に郵送、もしくは自動契約機などでカードを発行することになります。

必須書類は要確認!インターネット申込みの必要書類を把握してスピード融資!

必要書類に関しては、カードローン業者もしくは商品ごとに違う場合があります。

必ず事前に必要書類を確認し、しっかりと準備をしておくようにしましょう。

≪本人確認書類≫

・運転免許証

・パスポート

・健康保険証

・在留カード

・特別永住者許可証 など

≪収入証明書類≫

・源泉徴収票

・所得証明書

・確定申告書

・給与明細書 など

基本的には、「運転免許証+給与明細書(直近2~6か月分および賞与を確認できるもの)」を準備していれば問題ありません。

また、50万円以下の契約(カードローン業者によっては300万円までなどもある)であれば収入証明書が不要となることも多いので、その場合は運転免許証を持っていれば十分です。

ただし、審査状況などで収入証明書の提出を求められることもあるので、念のために準備しておくとスムーズに手続きを完了しやすくなります。

【まとめ】カードローンの申込方法の要点

事情は違えど、「すぐに現金が欲しい」という状況では「カードローンを利用する」という選択肢は非常に便利です。

消費者金融系、銀行カードローンなどで特徴が異なり、どちらの方がメリットが大きいのかを判断できる程度には知識を身に付けておいた方が賢明です。

また、即日融資を希望する場合や在籍確認の電話を回避したい場合など、判断次第では希望を叶えることもできます。

「銀行口座を開設するのか、しないのか」「準備するものは何か」「申し込み方法をどうするのか」など、時間がかかってしまってもしっかりと考えて決めることが大切です。

みずほで借りてみた!!

みずほで借りてみた!!