無担保ローンの金利を比較!担保なしで今すぐ借りたい!

そもそも無担保ローンとは何?

無担保ローンとは、保証人による保証および抵当権などの担保なしで借りられるローンのことをいいます。

ローンといえば、住宅ローンや学資ローンなどが一般的に広く知られています。そのため、ローンでお金を借りるためには、家や土地を担保に入れたり、返済ができなくなったときに代わりに支払ってくれる保証人を立てなければいけないというイメージをお持ちの人もいるでしょう。

しかし、実際には個人向けの現金融資においては、担保なしで借りられるローンが複数存在します。

銀行や消費者金融、クレジットカードを発行する信販会社などが運営するカードローンは、テレビCMなどでもおなじみで、利用者も多くいます。カードローンも無担保ローンの1つです。

担保型ローンとの違いは何?

無担保ローンのメリットは何といっても、申込が気軽にできて審査が早いことです。

不動産を担保に入れるということは、契約書一つで済むような簡単な話ではありません。

抵当権の登記をする必要があるため、時間もかかりますし、一度登記された記録は消すことができません。

家族に内緒でローンを組みたいと考えているのであれば、後々バレてしまうリスクがあります。

また、保証人が不要であることから、人を巻き込む煩わしさがないのもメリットです。このご時世、保証人になってくれる人もなかなか見つからないものです。そして、担保型融資の場合は万が一返済が滞ってしまったとき、大きなリスクを伴います。家や土地に抵当権を設定して担保に入れるということは、借りたお金を返せないときは代わりに家や土地を取られてしまうということです。突然の事故や病気など、やむを得ない事情があったとしても、待ったなしです。保証人という人的担保を用意した場合も同様で、特に連帯保証の場合は厄介です。これは、ローンを組んだ本人と同様の債務を保証人が負担するという契約です。

平たく言うと、お金を借りた本人が何らかの事情で返済しないときは、金融会社は連帯保証人に直接支払いを請求できるのです。連帯保証ではない通常の保証契約であれば、まずローン契約者に請求をするよう保証人は金融会社に対して主張することが認められています。ただ、いずれの保証契約でも大きな負担を保証人に背負わせてしまうことに変わりはありません。

早く借りられるという利便性のほか、担保型ローンと比べた場合の無担保ローンの最大のメリットは、このようなリスクを回避できることです。

無担保ローンにデメリットはある?

担保型ローンと比べて、すべての面で無担保ローンが優れているわけでは当然ありません。それでは、担保型ローンで借りる人がいなくなってしまうでしょう。無担保ローンにもデメリットがあります。

それは、担保型ローンと比べて通常、融資額が少なくなることです。無担保ローンであっても、たとえば銀行カードローンであれば数百万円~1000万円の最大限度額が認められることもあります。ただ、最初からこのような高額融資ができることは少なく、たいていは利用と返済実績を重ねることで金融会社から信頼を得て、徐々に融資額の幅が広がっていきます。今まで一度もカードローンでお金を借りたことのない人が審査に申込んだ場合、その人の収入にもよるので一概には言えませんが、初回融資限度額はせいぜい50万円程度になることが多いです。

一方で、担保型ローンとして知られる住宅ローンの場合、ローンを組む銀行からの融資が初めてだったとしても、家や土地を担保に入れることで数千万円のローンを組むことが可能となっています。

マイホームを購入するのに頭金として用意できる金額も少なく、数千万円を低金利で借りたい場合には、やはり購入する住宅を担保にすることで組める担保型住宅ローンという選択肢が現実的です。

また、無担保ローンのデメリットとして金利の高さも挙げられます。金融機関は、万が一ローン契約者の支払いが滞った場合、担保がなければリスクを自社で負わなければいけません。

銀行カードローンの場合は、そのようなときのために保証会社を立てていますが、その保証会社へ支払う保険料は銀行が負担しています。

そのため、無担保ローンにおいて金融会社は、金利を高く設定することでリスクに備えているのです。

無担保ローンのメリットは、審査がスピーディな点と面倒な担保や保証人が不要な点です!

金利が低いカードローンなら、少額融資の場合も、複数の借入を一つにまとめるおまとめの場合もお得でおすすめです!

おすすめ無担保カードローンを金利を軸にランキング形式でまとめました!

無担保カードローンおすすめランキング

- 来店不要

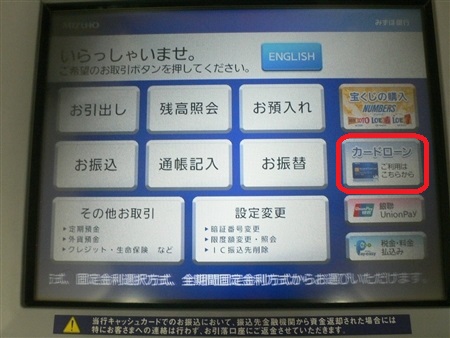

- みずほ銀行のATM、その他のコンビニATM等で利用可能

→みずほ銀行カードローンのお申込みはこちら

金利はいくら? |

返済額はいくら? |

|---|---|

>>金利をチェック! |

>>返済シミュレーション |

※ カードローン口座開設には、みずほ銀行普通預金口座の開設が必要となります。

みずほ銀行の口座をお持ちでない場合は、お申し込みの時間帯により、仮審査結果のご連絡が2週間程度かかります。

※1 住宅ローンのご利用で、みずほ銀行カードローンの金利を年0.5%引き下げることができます。引き下げ適用後の金利は年1.5%~13.5%です。

即日融資・利便性重視なら無担保カードローンがおすすめ

「急な出費で、現金をすぐに借りたい」「家族や知人に内緒で誰にも迷惑をかけず借りたい」「多忙で時間はかけられないけれどお金が必要」「借入も返済も手軽にできるローンを探している」

そんな人には、審査スピードが早く夜間や休日でも借りられる、利便性の高い無担保融資のカードローンがおすすめです。

大手金融会社のカードローンでは、申込んだその日に現金を受けとることが可能なケースが多いです。

また、30分程度のスピード審査で、申込から最短1時間ほどで融資が可能なカードローンもあります。近くのコンビニや銀行のATMで、24時間必要なお金を借りたり返済することが可能なカードローンがほとんどです。そうしたカードローンを選ぶことで、決まった返済日を待たずにボーナスなど臨時収入が入ったときに気軽に返済ができます。自分のそのときの経済状況に応じて、借金を予定より早く完済することもできます。

逆に、月々の返済支払い額を極力低く抑えて、長い期間で無理のない返済プランとすることもできます。 返済シミュレーション可能なおすすめカードローン一覧

「私の場合は毎月いくらの返済になるの?」と思った方は、金融機関の公式ページで返済シミュレーションをしてみるのが良いでしょう。

最近ではスマホやパソコンからのインターネット上の操作1つで、申込者の指定銀行口座に直接融資額が振り込まれる振込融資サービスを導入するカードローンも増えています。銀行カードローンの場合は、普通預金口座のキャッシュカードで融資を受けることが可能なタイプもあります。家族に万が一にもバレないように、ローン・カードを発行せずにお金を借りたいという人も安心できるでしょう。スピード融資と利便性を重視してお金を借りたいと考えている人には、断然カードローンが向いています。 家族にばれない振込融資について詳しく知る

無担保で審査スピードが早い消費者金融のキャッシングサービス

消費者金融のキャッシングサービスの特徴は、無担保であることに加えて審査時間が短く、必要なときに必要なお金を早く借りられることです。大手消費者金融は平日に限らず、土日祝日も夜21~22時頃まで審査対応しています。最短審査時間は30分程度で、審査がスムーズにいけば申込をしてから実際に融資を受けるまで土日祝日でも1時間程度で可能です。無担保カードローンに申込をする人は、たいてい急いでお金を借りたいと思っているものです。申込をして審査結果が出るまでずいぶん待った挙句、審査落ちとなると期待を裏切って落胆させてしまうだけでなく、貴重な時間を無駄にさせてしまいます。そのため、消費者金融の多くは仮審査を取り入れています。パソコンやスマホから申込フォームに記載して会社に送信すると、すぐに仮審査結果が表示されるようになっています。申込をする前に公式ホームページ上で、氏名や生年月日、年収といった少ない項目に入力するだけで無料の仮審査を受けることもできます。仮審査結果は数秒で出るので、カードローンの審査に通るか心配な人は活用してみるといいでしょう。

最近は消費者金融キャッシングの利便性がますます向上していて、全国に多数設置されている無人の自動契約機まで出向かなくても、パソコンやスマートフォンからカンタンな操作で申込から契約まで完結することができます。契約が完了すれば、夜遅くまで稼働している自動契約機でローン・カードを受け取ってATMからお金を引き出すという従来の方法に加えて、店舗への来店不要で自分名義の銀行口座に必要な金額を振り込んでもらう融資方法を選択することも可能です。

消費者金融の無担保キャッシングのもう1つの大きな特徴が、無利息サービスです。大手消費者金融のプロミス、アコム、アイフルにおいては、はじめての利用者限定で「30日間無利息」となるサービスが用意されています。プロミスは初回融資のみならず、利用に応じて貯まるポイントを利用することで何度でも無利息期間サービスを使うことができます。ノーローンは、最初の7日間は何度借りても無利息です。このような無利息サービスの期間中は、いくら借りても利息が発生しないため、上手く活用することで返済支払い総額を節約することができます。無利息期間中にボーナスなどで一括返済すれば、利息はゼロです。

2006年にグレーゾーン金利が撤廃されて貸金業法が改正されたことによって、一時期よりも消費者金融の金利はかなり低くなりました。現在の法定上限金利は年15.0%~20.0%で、大手消費者金融の大半は経営基盤の安定した銀行グループに属しています。同じ銀行グループ会社の銀行と提携関係にある銀行系消費者金融も多く、その場合は提携銀行のATM手数料が無料になったり、当行口座への振込キャッシングに24時間無料で対応しているなど、さまざまなサービスが用意されています。

同じく貸金業法の改正によって消費者金融のキャッシングサービスに適用されるようになったのが、総量規制です。総量規制とは、個人の借り過ぎを事前に防止するために設けられた新しい制度です。無担保で審査も早く、手軽に借りられるカードローンは便利な反面、つい借り過ぎてしまう人もいます。そのため、消費者金融などの貸金業者は、申込者の年収の3分の1を超える融資をすることが原則としてできないように総量規制で法定されているのです。ただ、「おまとめローン」など総量規制の対象とならないものもあり、年収の3分の1を超える融資を消費者金融で受けることが可能な場合もあります。おまとめとは、複数社からの借入を一つの金融会社からの融資に一本化する借換ローンのことをいいます。複数社からの借入がある状態だと、月々の返済金額が大きく金銭的負担がかかるだけでなく、返済日や返済額も借入先によって異なるため管理も大変です。借入金額がある程度まとまった金額になると、金利は基本的に低くなります。このようにおまとめローンは利用者の経済状況を圧迫せず、利用者が受けられる恩恵が大きい融資方法なので、総量規制の対象外となっているのです。ただ、消費者金融のおまとめローンを利用すると、通常のカードローンのように限度額の範囲内であればいつでも自由に出し入れができるという利便性はなくなります。まとまった金額を借りた後は、返済専用のカードローンとなります。新たに借り入れをして借金額を元に戻してしまうことなく、着実に返済を進めていけるのです。

無担保で低金利の銀行カードローンのキャッシングサービス

銀行カードローンの特徴として、、まず金利の低さが挙げられます。金融会社によって差はありますが、全体的な傾向として銀行カードローンは、消費者金融や信販会社のカードローンと比べて低金利です。金利が低いと、返済の際に元金が減る率が大きくなります。そのため、同じ金額ずつ支払っても早く返すことができ、返済期間も短く総支払額も少なく済むのです。

借入限度額の高さも、銀行カードローンならではです。最高800万円~1000万円まで限度額設定が可能な、大口融資にも対応している銀行カードローンが多くあります。最近では車購入の際、無担保でありながら高額借入が可能な銀行カードローンで車のローン契約をする人も増えています。車が担保となるディーラーローンなどとちがって、銀行カードローンを利用すると返済が終わっていなくても最初から車が自分名義となるというメリットがあります。ディーラーや車の販売会社としては、自分たちの案内するローンに申込んでもらう方が手数料も入るので熱心に勧めてくるものです。現在のマイカーローンの金利が高いと感じていたり、車の名義が自分ではないことに違和感がある人は、借換をすることでローンを変更することも可能です。

消費者金融などのカードローンと比べたとき、銀行カードローンのキャッシングサービスの最大の特徴は、総量規制の適用がないことです。総量規制は貸金業法に定められていますが、銀行は貸金業法ではなく銀行法に基づいて事業運営が行われているためです。総量規制の対象外であることから、銀行カードローンのキャッシングにおいては融資極度額について法律上の制限がありません。本人に収入がない専業主婦は消費者金融からは法律上、融資を受けることができません。ところが銀行カードローンであれば、各銀行の判断で融資可能となる場合があるのです。実際に、無職の専業主婦でも申込可能としている銀行カードローンは、複数あります。総量規制が適用外であることから、収入証明書の提出も原則不要です。希望借入額が100~300万円以上になると、法的な規制によるものではなく銀行独自の判断で、収入証明書の提出が求められます。各銀行カードローンの公式ホームページにおいて、収入証明書が必要とされる借入限度額の条件を確認することができます。年率4.5%~14.6%という低金利の東京スター銀行「スターカードローン」は、申込金額が300万円以内であれば収入証明書は原則不要です。正社員でなくても、自営業、派遣社員、アルバイトの学生でも申込可能である旨が公式ホームページ上で明記されています。「本人または配偶者に定期的な収入がある方」が融資対象となっているので、専業主婦でも審査に通る可能性は十分あります。「専業主婦の申込可能」と、さらに大々的にホームページに発信しているのは、イオン銀行カードローンBIGです。東京スター銀行同様に、借入希望額300万円まで収入証明書は不要で最大800万円まで借入可能です。

銀行カードローンの審査の特徴としては、消費者金融からのキャッシングよりも厳しい傾向が見られます。これは、銀行カードローンが低金利であるということにも起因します。カードローン事業においては金利手数料によって金融会社の収益が確保されるため、銀行カードローンは金利が低く収益が少ない分、リスクは極力避けなければいけないのです。審査スピードについては、最近では大手消費者金融と同等のスピード審査が可能な銀行カードローンも増えています。ただ、銀行によっては郵送によりカードを受け取ってからでなければ実際の融資を受けられなかったり、融資前に申込銀行の普通預金口座を開設する必要がある場合もあります。既に銀行口座を持っている銀行のカードローンに申込をする場合は、必要な提出書類が免除されたり、Web完結で来店せずにスピード融資が受けられるなど、複数のメリットが用意されている場合が多いです。たとえばセブン銀行においては、口座を持っていればカードローンの取引もキャッシュカード1枚で兼用できるため、ローンカード発行や取得の手間と時間をカットできます。全国展開のセブン・イレブンのATM手数料は無料で、ネット振込も曜日や時間帯に関わらずいつでも対応してもらえます。 ちばぎんカードローンについて詳しく見る

銀行カードローンと一口にいっても、各銀行によってサービス内容や金利に大きなちがいが見られます。各銀行カードドーンの公式ホームページ上にある、「商品概要書」「ローン概要」などを開くと(PDFタイプが多いです)金利や申込条件、返済方法や返済額など正確な詳細を確認することができます。ちなみに、地方銀行もカードローンサービスを提供しており、千葉銀行のカードローンもその1つです。インターネット支店での取引であれば、千葉県に限らず東京都・茨城県・埼玉県全域と神奈川県横浜市・川崎市在住者はちばぎんカードローンを利用することができます。

地方銀行の場合は、全国で申し込みができるかも確認しておくと安心でしょう。

無担保カードローンの金利を比較

- アイフル・・・実質年利3.0%~18.0%

- アコム ・・・実質年利3.0%~18.0%

- SMBCモビット ・・・実質年利3.0%~18.0%

- プロミス・・・実質年利4.5%~17.8%

- オリックス銀行カードローン ・・・年1.7%~17.8%(変動金利)

- 三井住友銀行カードローン ・・・年4.0%~14.5%(変動金利)

- みずほ銀行カードローン ・・・年2.0~14.0%

- 新生銀行カードローン レイク・・・実質年率4.5%~18.0%

- スルガ銀行カードローン ・・・年3.9%~14.9%

無担保カードローンの金利の見方

金利を見る際は、一番低い金利(下限金利)だけでなく、一番高い場合の金利(上限金利)も見る必要があります。

特に初めてカードローンを利用する場合は、過去の返済経験がないので十分に信用を評価することが難しいために、上限金利での融資となるケースもあるためです。

他にも、金利に関するややこしい表現や用語についても理解していたほうが良いでしょう。

実質年利

実質年利は実質年率とも呼ばれます。支払利息だけでなく、金融会社の手数料や保証料などすべての支払いの合計額を年率で換算したものをいいます。利息制限法で定められている上限金利(年15.0%~20.0%)は、この実質年利についても同様に適用されます。消費者金融業者には、実質年率での表記が法律で義務付けられています。これは、後から利息以外に手数料などと称した金銭要求をさせないため、悪徳業者を排除して消費者を守るための規定でもあると考えられています。 借入シミュレーションができるおすすめカードローン一覧

実質年率により月々の返済額を自分で計算しようとすると手間がかかるので、カードローン会社の公式ホームページ上の無料シミュレーションを活用すると便利です。

自分で利息額を計算したいと考える人は、次の計算方法で算出することができます。

利息=借入残高×借入利率÷365日(うるう年は366日×利用日数)

変動金利と固定金利

変動金利とは、金融情勢等によって金利を見直す場合があることをいいます。固定金利とは、金融情勢等の影響を受けず、契約時の金利がずっと適用されることをいいます。住宅ローンを組む際には、この変動金利と固定金利のちがいに気を付ける人もいますが、カードローンの場合にはそれほど気にしていない人が多いです。ただ、長期的な利用を考えると影響が出てくることもあるので、知識としては持っておく方がいいでしょう。固定金利と変動金利のどちらが得か?と考えたとき、一概にはいえませんが、固定金利型の場合は将来的に金利が変動するリスクはありませんが、もともとの金利は高く設定されています。そのため、金利が低い傾向にある銀行カードローンは変動金利型、消費者金融キャッシングは固定金利型を採用しているところが多いです。とはいえ、中には新生銀行カードローン レイクのように固定金利制の銀行カードローンもあります。

実質年利表記をしない銀行カードローンの手数料

銀行カードローンは、実質年利表記をするかしないかについて、法律の規制はありません。では、金利のみの表示の銀行カードローンでは、手数料等は別途発生するのでしょうか?この点については、保証料や手数料を別途請求されることはほぼないと考えていいでしょう。ほとんどのカードローン会社は、消費者金融も銀行も、手数料や保証料などは無料です。そのため、「実質年利/年率」や「年利」「金利」といった表記方法のちがいは、それほど気にしなくてもいいでしょう。ただ、大手以外の消費者金融の場合は悪質業者でないことを見分けるためにも、「実質年利/実質年率」の法定表示を守っているかのチェックが必要です。

無担保ローンの審査:保証人、収入証明書類は必要?

無担保ローンの審査について説明します。まず、審査時間については担保にする土地や建物といった不動産の鑑定が不要なため、担保型ローンよりもかなり短縮されます。審査通過後、実際に必要な金額を融資申込者が手にするまでの時間も、無担保ローンの方が早いです。

大手消費者金融であれば、最短即日融資が可能です。

カードローンでは通常、審査通過の連絡と同時に契約手続きとなり、振込融資の場合は契約完了後すぐに自分の指定する口座にお金が振り込まれます。最も一般的な方法は、ローンカードを発行して、ATMから現金を引き出します。カードの発行については、大手消費者金融や一部の銀行カードローンでは、全国に多数設置されている自動契約機で夜21~22時頃まで受取りが可能な場合もあります。

カード受取後は、いつでもATMから現金融資を受けることができます。担保型融資の場合は、審査に通った後も融資の前に登記手続きが必要となるため、審査にも審査後の融資にも時間がかかるのです。

「無担保ローンでも保証人を立てる必要はあるのでは?」と疑問に思う人もいますが、通常の無担保ローンでは保証人は不要です。なぜなら、「担保」には人的担保である保証人も含まれるからです。「無」担保ローンということは、保証人も不要で、ローン契約者以外に債務(ローンの支払い責任)が発生することは基本的にありません。保証人を立てるとなると、その保証人の全ての財産がローンの担保となります。不動産の担保など物的担保と同様に、金融機関はその保証人に財産がどれだけあるかなど、担保としての機能を果たすのに十分かどうかも審査します。担保型融資の場合、保証人審査にもまた時間がかかるのです。無担保ローンでも保証人が必要となる例外的なケースとして、担保型住宅ローンから無担保住宅ローンに借り換えをする、無担保住宅借換の場合です。たとえば、借入中の住宅ローンにおいて連帯債務の関係がある人や、借換えの対象となる自宅を持分所有する人がいる場合は、その人に連帯保証人になってもらう必要性が生じることがあります。

収入証明書については、無担保ローンの審査においても提出を求められる場合があります。1社で借りられる最高額として設定される利用限度額が50万円を超える場合、または複数の貸金業者からの借入額の合計が100万円を超える場合には、消費者金融などは申込者から収入証明書を提出してもらわなければいけないと貸金業法で定められているからです。収入証明書とは、給与明細書や源泉徴収票のコピー、確定申告書の控えなどです。収入証明書の提出が法律で定められているのは、消費者金融会社や信販会社などノンバンクの個人向けローン・キャッシングです。銀行カードローンの場合はこの規制は適用されませんが、希望限度額が100~300万円を超える場合など高額融資になると収入証明書の提出が求められるケースが多いです。

カードローンだけじゃない!様々な無担保ローン

- 無担保カーローン

- カード型教育ローン

- リフォームローン

- 福祉ローン

- フリーローン

- 多目的ローン

無担保住宅ローン

住宅ローンの場合、購入する土地や建物に抵当権を設定して担保に入れることが一般的です。しかし、事情があって抵当権設定をしたくない場合もあるでしょう。そんなときに重宝するのが、ろうきん(労働金庫)の無担保住宅ローンです。ろうきんとは、勤労者が資金を出し合って設立された、非営利の金融機関です。戦後はまだ勤労者の社会的地位が低く、個人の生活資金の借入先が高利貸しや質屋しかないような状況でした。そこで、労働組合や生協の人たちが先頭に立って、勤労者の生活向上のためにろうきんが結成されたのです。関東1都7県を営業エリアにしているのは中央ろうきん、近畿2府4県の管轄は近畿ろうきんです。ほかにも、全国に13のろうきんがあります。中央ろうきんの無担保型住宅ローンは、最高1,000万円まで最長15年の融資です。住宅購入資金としても利用できますが、融資金額や融資期間は一般の住宅ローンよりも規模が小さいため名称は「リフォームローン(無担保型)」となっています。近畿ろうきんの無担保住宅ローンは、最高2,000万円まで最長25年以内の融資が可能です。このように、各ろうきんごとにローンの内容は異なります。

「ろうきんは低金利だと聞くけれど、生協組合員や労働組合などの団体構成員でなければ利用できないのでは?」このように最初からろうきんで住宅ローンを組むことを選択肢から外してしまう人もいますが、これは誤解です。居住または勤務先エリアのろうきんは、原則誰でも一般勤労者として相談や利用ができます。ただ、住宅ローンに際しては、「ろうきん友の会」に加入するか、個人会員として加入する必要があります。ローン申込者が生協組合員もしくは同一生計家族に生協組合員がいる場合は、住宅ローン金利が店頭金利より最大年1.85%引下げになったり、ATM引出し手数料が実質無料になるといった特典があります。ローンの審査は、ろうきんも通常の金融機関と同様にあります。申込条件については逆に一般的な金融機関よりは厳しい傾向にあります。

地方銀行を中心に一部銀行でも、無担保の住宅ローンが用意されています。無担保の銀行住宅ローンは、原則として物件担保・保証人は不要です。カードローンなど一般的な無担保ローンよりはだいぶ低金利ですが、担保型住宅ローンと比べると担保がない分、融資をする金融会社にリスクが伴うため、金利は高くなります。申込条件は、金融会社によってだいぶ異なります。年齢が満20歳以上で安定継続した収入があること、といったカードローンと同様の申込条件に加えて、自分が居住する自宅の住宅ローンやリフォーム・増改築費用であることや、自宅の名義が申込本人または家族であることなどが求められます。また、提出書類として源泉徴収票や公的所得証明書といった収入確認書類、土地・建物の不動産登記謄本の写しなどが求められます。

イオン銀行の無担保住宅借換ローンにおいては、純粋な住宅ローンではなく担保型住宅ローンなど他の住宅ローンからの借換目的の無担保ローンです。無担保カードローンと同様に、年齢制限と安定継続した収入があることが申込条件で、さらに勤続2年以上、前年度税込年収250万円以上の給与所得者(個人事業主の場合は事業開始後3年以上、前年度所得400万円以上)といった詳細な条件が明示されています。金利については、イオン銀行点燈表示の住宅ローン変動金利を基準金利として、これに0.5%を加えた利率が無担保型の利率となります。イオン銀行住宅ローンの基準金利は毎月更新され、実際に適用される金利は申込時点ではなく借入時点の店頭表示利率を基礎として決定されます。イオン銀行の通常の担保型住宅ローンでは、全期間固定金利型のフラット35などが用意されていますが、無担保型は変動金利のみです。

マイホーム購入などで住宅ローンを検討している人は、「住宅本舗」という無料サイトを利用すると便利です。住宅ローンの一括比較ができるため、お得な住宅ローンを見つける手がかりとなるでしょう。また、複数の金融機関に一括で住宅ローンの審査申し込みができるので、1社ずつ申込をする手間も省けます。新規借入、借換え共に一括審査申込が可能です。

フリーローン

フリーローンも無担保ローンの代表格で、使いみちが基本的に自由なローンをいいます。ただ、事業性資金や資金の使いみちを領収書などで確認できないものには利用できないフリーローンが多いです。同じく無担保のカードローンとのちがいは、フリーローンの多くは融資が一度だけだということです。審査によって限度額を設定し、その限度額の範囲内であれば何度でも借入れ・返済が自由にできるカードローンとちがって、フリーローンの場合は審査によって決定された融資金額を受け取った後は、返済をしていくだけとなります。新たな借り入れをしたい場合には、あらためてローン審査を受ける必要があります。

無担保ローン!担保・保証人なしですぐ借りたいならここ

無担保ローンを低金利で借りたい場合には、みずほ銀行カードローンがおすすめです。 みずほ銀行カードローンについて詳しくはこちら

ただ、まずはスピード重視という方で、少額融資を希望する場合にはプロミスもおすすめです。 プロミスについて詳しく見る

プロミスで融資を受けるメリットは、まず人気の「瞬フリ」サービスを利用できることです。PCやスマホからのカンタン操作で、最短10秒・振込手数料ゼロで振込融資が受けられます。三井住友銀行かジャパンネット銀行などを指定口座とすれば、24時間365日いつでも瞬フリ対応してもららえます。審査も業界最短レベルで、初回無利息サービス(メールアドレス、WEB明細書の登録が必要です。)に加えて、特筆すべきは最高金利が17.8%であることです。

大手消費者金融ではプロミス以外は、18.0%で、少しの差かもしれませんが、長く利用するケースを考えるとできるだけ金利が低い方が良いでしょう。

初回融資からしばらくは最高金利が適用される場合が多いので、他社よりも最高金利が低いプロミスを選ぶことで利息を節約することが可能です。

みずほで借りてみた!!

みずほで借りてみた!!

金利

限度額

受付申込時間

自動契約機

年2.0%~14.0%(※1)

最大800万円

WEB完結申込なら24時間可能

なし