内緒でカードローン契約!絶対に家族や会社にバレたくない人の心得

ポイントさえ押さえれば内緒でカードローン契約も可能

例えばカードローン契約に際して審査が行われますが、その中で「在籍確認」があります。

在籍確認は申し込み者が申告した勤務先に対してカードローン会社が電話を掛け、申告の内容が事実かどうかを確認します。

それによって申し込み者の収入や、それに基づく返済能力の信ぴょう性を得る訳です。

勤務先に電話が掛かるということで「もしかしたら、カードローンに申し込んだことがバレてしまうのではないか」という不安を感じてしまうこともありますが、現実的に言って在籍確認を理由にカードローン申し込みの事実が発覚することはまずありません。

ただし、あくまでも在籍確認自体に極端な不安を抱く必要はないという意味であって、カードローン利用はいかなる状況においても他社に知られないという意味ではありません。

適切な管理をしていかないと、不測の事態が生じて周囲にバレてしまうこともあり得ます。

内緒でカードローンを利用するためには、次の2点を押さえておきましょう。

・どんな時にカードローン利用がバレるのか

・対処法にはどんなものがあるのか

カードローン利用がバレる要因は?

カードローン申し込み時がバレてしまう要因には、次のようなものがあります。

・申し込み時の電話や店舗の出入りを見聞きされる

・在籍確認を怪しまれる

・契約書類、利用明細書、督促状などの郵便物を見られる

・ローンカードを見られる など

特に多い要因は、各種電話対応の内容を聞かれてしまうことや本人以外が郵送物を受取るというものです。

店舗への出入りを見られてしまえば、明らかにカードローンに関係する何かをしていることが分かります。

しかし、銀行系カードローンなら行内に申し込みブースが設置されていることもあるので、内外の出入りだけでカードローンかどうかを判別しづらくなります。

郵送物に関しては、本人が受け取る分にはまだ良いのですが、本人以外の第三者(家族など)が受け取ってしまった場合「これは何?」という話に発展する可能性があります。

一応、各カードローンからの郵送物に関しては、外見からカードローンに関係するものであることが分からないようなデザインになっています。

知っている人が見れば少し見ただけで判別することもできますが、何も知らない人ならば変哲のない郵送物でしかありません。

ただし、中身に関しては誰が見ても分かるような内容になっているので、開封した後の管理は非常に大切です。

開封した後に適当な管理をしていると家族の目に触れるリスクが高まり、そこから内緒にしていた事実が発覚してしまうこともあります。

ちなみにローンカードに関しても同様です。

カードを見ただけでは何のカードか分からないデザインのものが多いほか、通常使用されている銀行のキャッシュカードにカードローン機能を持たせるようなものもあるので、あまり気にしなくとも大丈夫です。

在籍確認に関しては、対応する人によっては簡単に分かってしまう可能性もあり得ます。

カードローン会社としてみれば、自分がカードローン契約に関する在籍確認のために電話を掛けていることを絶対に明かしませんが、受ける側が「これは在籍確認ではないか」を感づいてしまえば疑われる可能性はあります。

銀行系カードローンならば、担当者名だけを名乗る、在籍確認用の会社名を名乗るなどの回りくどい方法ではなく「〇〇銀行の〇〇です。

〇〇さんをお願いします。

」という風に明確に名乗ってくれる場合もあります。

銀行からの電話であれば、「住宅ローンを組むため」「カーローンを組むため」などという言い訳もしやすいので余計な不安を感じずに済みます。

家族や職場に内緒でカードローンを利用するポイント

カードローンの申し込みを周囲に悟られずに行うためには、『カードローン利用がバレる要因は?』の項で初回しているポイントを意識することが大切です。

とても大切なことなので、繰り返して紹介しておきます。

≪周囲に内緒でカードローン契約をするポイント≫

・申し込み方法

・郵送物の管理

・返済管理

・在籍確認

・カードローンの種類

すでに説明しておいたポイントに加え、返済管理とカードローンの種類も大切なポイントです。

それでは、具体的な方法を紹介していきましょう。

携帯電話やスマートフォンで手続きをする

申し込みの際、「WEB完結」という方法を利用するとバレずに契約できる可能性が高くなります。

特にインターネット上のみで手続きをすべて完結できるタイプのWEB完結がおすすめです。

単にWEB完結という方法を利用するだけでは手続きの過程で電話連絡が必要になりますが、公式に「電話連絡不要」を謳っているカードローンであれば、すべての手続きを完結するまで、電話連絡が一切不要になります。

ただし電話連絡が不要であることを謳っているカードローンであっても、審査状況に応じて電話連絡が必須となる可能性もあるので「絶対に電話連絡がないから何も対策をしなくても大丈夫だ」と安心しきってしまわないようにしましょう。

また、電話連絡が不要になるタイプのWEB完結の場合、そのサービスを利用するために指定された銀行口座を開設し、その口座を取引口座として指定しなければいけない場合が多いです。

新たに口座開設が必要になる場合には、曜日や時間によっては即日融資の可能性が非常に低くなってしまうこともあるので、事前に口座を開設しておいたり、それができない場合は電話連絡が必要なカードローンを可能な限りリスクを回避しながら申し込むなど、状況に応じた臨機応変な対応をしましょう。

電話連絡が必要なカードローンでリスクを回避するポイントは、「可能な限り携帯電話やスマートフォンで対応する」という点です。

カードローン申し込みの際、必要事項に「自宅電話番号」の項目があります。

固定電話の連絡先を申告しておくと審査でプラス評価になることが期待できますが、その場合は固定電話に連絡が来る可能性があります。

一人暮らしなら問題ありませんが、家族に内緒でカードローンを利用することを重視しているのであれば、あえて連絡先は携帯電話やスマートフォンのみを申告するという方法も検討しましょう。

現在スマートフォン普及率が上がった関係もあってか、固定電話を持っていない人の割合が増えています。

そのため、スマートフォンだけで申し込み手続きを完結できる仕組み(アプリなど)が充実しています。

申し込み手続きをWEBサイト(ブラウザ)やスマートフォンアプリから行えたり、必要書類の提出方法もアップロードで対応できます。

本人確認書類は、日常的に持ち歩いていることが多いので問題ないでしょうが、状況によって収入証明書の提出が必要になった場合は注意が必要です。

というのも、収入証明書として使用できる書類は基本的に持ち歩くものではないので、自宅で保管していることがほとんどです。

インターネット上で手続きを完結するためには、一度、書類を画像データとして保存する必要があるので、その行動を家族や周囲の人に見られないようにしなければいけません。

もし、収入証明書を撮影している瞬間を見られてしまったとしても、「アプリで家計簿を付ける」などの言い訳も可能です。

ただ、必要書類が揃っていないと審査が進まないので、即日融資を希望する場合は特に早め早めの準備をすることが大切です。

郵便物が発生しない方法を選ぶ

カードローン契約時に発生する可能性のある郵送物とは、例えば次のようなものが考えられます。

・契約書

・ローンカード

・同意書

消費者金融系カードローンを利用する場合であれば、契約書とローンカードだけということが多いですが、銀行系カードローンを利用する場合には、審査後に同意書を郵送でやり取りした後に本契約手続きに移行する場合もあります。

あまり心配する必要はありませんが、一応はいくつかの郵送物が発生する可能性があることを覚えておきましょう。

発生する可能性のある郵送物に関しては、いずれも【外見ではどこから送られてきた何の書類か分からない状態】になっています。

ただし銀行系カードローンの場合は、封筒に銀行名が記載されていることもあります。

WEB完結を利用した場合は、契約書などの必要書類はすべて「電子書類」として管理することが多く、紙面で作成されることは少なくなっています。

ただWEB完結などの方法がなく、アナログな方法でのみ手続きができるカードローンの場合には、契約後に契約書が郵送される可能性が高いので注意しましょう。

電子書類化するなどの選択が可能であればそれを利用すれば良いのですが、ローンカードの受け取りは状況が違います。

「カードレス契約」という方法もありますが、使い勝手を考慮すればカードを発行した方が明らかに便利です。

「気軽に使えないから不要な借り入れを抑制できる」といったメリットを重視する場合は別ですが、基本的にはローンカードを受け取ることになります。

ローンカードの受け取り方法は、主に店頭か郵送の2択になりますが、家族にバレないようにする方法としては、店頭で受け取る方法がおすすめです。

郵送の場合、本人がいなくとも家族が受け取ることができる場合がありますが、店頭受け取りであれば、少なくとも本人が管理できないタイミングでカードに接する瞬間がなくなります。

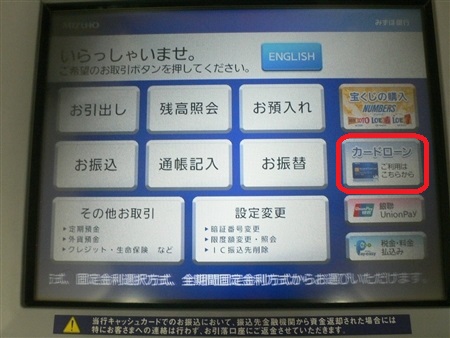

有人店舗、無人店舗のいずれも受け取り場所として利用できますが、特に自動契約機は営業時間も長く、営業日も多いので非常に便利です。

また、その際に契約書も同時に受け取ることができるので、郵送ありの契約だった場合でも、実質的に郵送なしの契約と同じ状態になります。

返済は確実に行う

申し込み時は、WEB完結を利用して郵送物をなくすか、もしくは自動契約機などを利用して書類とカードを自分が管理できる状況で受け取るといった方法で解決できます。

しかし、いくら気を付けて郵送物などを管理していたとしても、返済が適切に行われなければ督促などのリスクが生じるので元も子もありません。

もし返済日に返済を行わなかった場合、早ければ翌日の午前中に電話が掛かってきます。

携帯電話やスマートフォンのみを申告して契約していればまだ良いのですが、もし仮に固定電話の番号を申告していた場合は、そちらに掛かってくる可能性もあります。

もっとも、携帯電話やスマートフォンを持っている人に対して、最初から固定電話に掛けることはまずありません。

ただ仕事中などの理由で電話に出ることができなかった場合、数回程度は携帯電話やスマートフォンに電話が掛かってきますが、その後に固定電話に掛けられる可能性があります。

ここでも、申し込み時に固定電話の番号を申告していないことが功を奏します。

督促の電話に対応し、しっかりと返済に関する約束を行えば、以降は約束の日まで連絡が来ることはまずありません。

当然ですが約束した日にも返済を行わなければ、改めて督促の電話が掛かってきます。

しっかりと対応すれば何度もかかってくることはありませんが、もしも電話を無視した場合は、数十分~数時間置きに何度も電話が掛かってきます。

この状況は周囲から見て少々異常なものに感じられるので、その状況を見て「何かあるのではないか」と勘繰られてしまう可能性もあります。

また電話を無視し続けていると、いずれ電話が掛かってこなくなりますが、その代わりに書面(ハガキがメイン)での督促が始まります。

督促の電話もそうですが、返済が遅延や延滞している状況においては、電話連絡なし、郵送物なしなどの約束は無くなります。

有無を言わさず電話や督促状が送られてくるので、当然、家族や会社の同僚などに発覚するリスクも大きくなります。

何よりも大切なことは、「返済日にしっかりと返済をすること」です。

しっかりと返済をしてさえいれば、余計な電話や郵送物が来ることはありません。

適切に返済を管理し、返済の遅延や延滞などが起こらないように努めましょう。

そして、万が一にも返済が遅れてしまう場合には、できるだけ早くその旨を連絡し、その後のプランを交渉しておくことが大切です。

銀行カードローンなら万が一でも安心

すでに簡単に触れていますが、銀行系カードローンなら万が一の時にも多少は安心できます。

その理由は、「銀行からの電話や督促状ならば言い訳がしやすいから」です。

人にもよりますが、車や不動産を購入する際に銀行を利用していることが多いので、他の金融機関から来る連絡と比べて不審に思われづらい特徴があります。

もっとも、何の関係もない銀行から連絡が来れば不思議に思ってしまう可能性が高いですが、いずれにしても消費者金融からの連絡と比べれば、明らかに銀行の方が安全性が高いことは間違いありません。

可能であれば、すでに利用している銀行のカードローンを契約すると良いです。

住宅ローンやマイカーローンで利用している銀行であれば、カードローンに関する連絡(郵送物)であっても問題ありません。

基本的には同じ封筒もしくはハガキで送られてくるので、「新しい金融商品の案内」などという言い訳もできます。

また、「キャッシュカード兼用型ローンカード(通常のキャッシュカードでカードローンも利用できるもの)」を採用している銀行系カードローンなら、申し込み手続き時に電話や書類が郵送されてくる状況になっても安心です。

「なぜ口座を開設するのか」といった突っ込みを受ける可能性は考慮しなければいけませんが、まずは契約手続きをしている状況を見られてしまっても怪しまれるリスクが少なく済みます。

契約後に関しても、通常のキャッシュカードと同じデザインのものであれば、堂々と使うこともできるので気が楽です。

みずほ銀行カードローンは内緒で利用しやすい

知る人ぞ知る国内メガバンクの一角である「みずほ銀行」が扱うカードローンであるため、誰に見せても恥ずかしくありません。

というよりも、様々な目的で利用される銀行なので、カードローンが目的の契約であっても、「便利そうだから口座を開設しておこうと思っている」などの言い訳が立ちます。

いずれ住宅ローンを利用する機会が来たときにも、実績を積んでおけば審査が有利になる可能性もありますが、カードローンの利用状況によっては、逆効果になるリスクもあることをしっかり認識しておきましょう。

みずほ銀行カードローンがおすすめできる理由としては、次のような点が挙げられます。

・WEB完結(来店不要)で利用できる

・キャッシュカード一体型(兼用型)のカードを選択できる

・即日融資が可能である

・書類や在籍確認のときに銀行名を名乗ってもらえる など

来店不要で契約できるということは、すでに説明した通り「周囲に配慮しながら申し込みがしやすい」というメリットがあります。

それこそ、トイレの個室で申し込み手続きを行えばみられる心配はなくなります。

ただ確認の連絡は電話で対応する必要があるので、電話対応の際は注意が必要です。

電話に関しては、個室に入っていても聞こえてしまうので周囲に人がいない環境で対応しなければいけません。

とはいえ確認の電話で話すことといえば、「氏名」「生年月日」「電話番号」くらいのものです。

後は担当者の話すことに対して、「はい」「いいえ」という返事をするだけでも十分です。

在籍確認に関しても「みずほ銀行の〇〇です。

」と名乗ってもらえるので、下手な会社名や個人名を名乗られるより怪しまれずに済みます。

仮に怪しまれてしまっても、「住宅ローンの相談をした」「積み立ての相談をしている」などと言い訳もできます。

ただし即日融資を希望している場合は、しっかりと準備を進めてから申し込むことが大切です。

みずほ銀行カードローンを契約するためには、みずほ銀行の普通預金口座を開設することが条件です。

あらかじめ口座を開設しておけば即日融資も可能ですが、カードローン申し込みと同時に口座開設手続も行う場合は、先に口座開設手続を完了してからカードローン利用開始の手続きをすることになるので、即日融資を利用しづらくなってしまいます。

消費者金融系カードローンでも内緒で利用できる

家族に秘密にしながら利用できるカードローンは、何も銀行系だけではありません。

銀行系カードローンの場合は、仮に疑われてしまった場合でも言い訳をしやすいという点では非常におすすめですが、基本的な対策さえしっかりとしていれば、消費者金融系カードローンでも十分です。

特におすすめできる消費者金融系カードローンは、「SMBCモビット」です。

SMBCモビットには、電話連絡ならびに郵送物が一切不要で契約できる『WEB完結』という方法があるので、これを利用すれば家族や会社に知られずカードローン契約をすることが非常に楽です。

すべての手続きをパソコンやスマートフォンなどからできるので、事前に提出書類(本人確認書類、収入証明書類)を画像データとして保存しておけば、仮に旦那や妻が隣にいる状況でも契約を完了させることができます。

事前にSMBCモビットが指定する銀行口座(三井住友銀行もしくは三菱UFJ銀行の普通口座)を開設しておく必要があることと、氏名と会社名を同時に確認できるもの(社会保険証や組合保険証など)が必要になりますが、この点をクリアしていれば積極的に利用するだけの価値があります。

しかし、必ずしもSMBCモビットでなければいけないということではありません。

電話連絡が必須となる消費者金融系カードローンを選択する場合であっても、ポイントさえ押さえておけば秘密裏に契約することができます。

プロミスの場合

≪基本情報≫

・金利/4.5~17.8%

・最大融資限度額/500万円まで

・返済方式/残高スライド元利定額

・申し込み条件/20歳以上69歳以下、安定した収入がある人、主婦や学生でもパートやアルバイトで安定した収入があれば可能

・総量規制の対象となる(「貸金業法に基づく おまとめローン」は除く)

≪特徴≫

・審査は最短30分

・50万円以下の借り入れなら収入証明書不要

・30日間無利息サービスが利用可能※メールアドレス登録とWeb明細利用の登録が必要です

・消費者金融系の中では比較的低金利で利用しやすい

≪郵送なしで借りる方法≫

・自動契約機、三井住友銀行ローン契約機、お客様サービスプラザ(店頭)を利用して申し込む、もしくは契約書類とカードを受け取る

大手消費者金融系カードローンである「プロミス」は、基本的に電話連絡が必要です。

在籍確認の電話は回避することが基本的にできませんが、【のっぴきならない事情】がある場合は、電話連絡以外の方法で在籍確認を対応してもらえる可能性があります。

可能性のある理由としては、次のようなものです。

・日常的に職場に個人宛ての電話が掛かってくることがない

・電話を受ける担当者が自分のことを把握しておらず、取り次ぎに過剰な手間がかかる

・派遣社員として働いているので、派遣先の会社では在籍確認ができない可能性がある

こういった憂慮すべき状況がある場合、「在籍確認を電話以外の方法で行って欲しい」と相談することで対応してもらえる可能性があります。

もちろん、相談をすれば確実に承諾してもらえるわけではありません。

それを理由に審査で不利になってしまう可能性もありますが、余計なリスクを回避するためにはできることをしましょう。

電話での在籍確認に対してご要望がある場合、申込完了後すぐにご相談ください。

また、契約後の書類やカードの受け取り方法にも工夫が必要です。

インターネット申し込みなどの「来店不要キャッシング」を利用する場合、基本的には契約完了後に契約書類やカードが郵送されてきます。

初回借入れに関しては、銀行振込みで契約後すぐに利用できますが、2回目以降の取引(借入れ、返済)に関しては、郵送で送られてくるカードを使うことになります。

何度も説明している通り、郵送物は家族に内緒でカードローンを利用する上で非常に重要なポイントです。

確実に自分で受け取れる場合は良いですが、そうでない場合は上記で挙げているような方法を利用し、確実に自分で管理できる状況で受け取ってしまった方が賢明です。

アコムの場合

≪基本情報≫

・金利/3.0~18.0%

・最大融資限度額/800万円まで

・返済方式/定率リボルビング

・申し込み条件/20歳以上で安定した収入と返済能力がある人

・総量規制の対象となる(「貸金業法に基づく借換え専用ローン」は除く)

≪特徴≫

・最短30分審査

・50万円以下の借り入れなら収入証明書不要

・最低返済金額が変動しない

・初めて契約する人は30日間無利息特典が利用可能

・クレジットカードを発行している

≪郵送なしで借りる方法≫

・店頭窓口、自動契約機(むじんくん)を利用して申し込む、もしくは契約書類とカードを受け取る

こちらも、プロミス同様に大手消費者金融系カードローンです。

テレビCMなどで目にする機会も多く、ほとんどの人が認知しているといっても良いでしょう。

郵送なしで契約するためには、契約申し込みを店頭窓口もしくは自動契約機で行う方法が簡単です。

これらの方法を利用すれば、契約後すぐに書類とローンカードを受け取ることができるので、即日融資を利用しやすいという点も魅力です(プロミスも同様)。

また契約完了までは別の方法(インターネットや電話申し込み)を利用し、契約後に書類とローンカードを受け取るだけの目的で利用することもできます。

申し込み段階からこれらの方法を選択する場合は、書類を画像データとして保存しておく必要がないので、その対策をする必要がなくなります。

ただ来店時に人目に付く可能性が高いので、十分に配慮する必要があります。

電話連絡に関しては、基本的には行われます。

自動契約機などで申し込む場合は良いのですが、インターネットや電話申し込みで始める場合は、申し込み手続き直後に連絡をしないと、電話で在籍確認が行われてしまうこともあるので注意しましょう。

専業主婦は内緒でカードローン契約ができるのか?

ここまで紹介してきたものは、基本的に【自分で働いて収入を得ている人】を対象としています。

ただ、カードローンを利用したいと思うのは働いている人だけとは限りません。

自分では働いていない状態、いわゆる無職の人でも「お金を借りたい」と思う瞬間は当然あります。

しかし、各社の申し込み条件を見て分かる通り、「本人に安定した収入があること」という一文が明記されていることがほとんどです。

つまり、専業主婦は自分で収入を得ていないので、基本的な条件を満たすことができないということになります。

また、総量規制の対象となるカードローンに関しては、「年収の1/3までしか借りられない(貸せない)」という制限があるので、そもそも収入がない人は借り入れをすること自体が不可能です。

しかし、実際には専業主婦でもカードローンを利用することはできます。

≪専業主婦がカードローンを利用するためのチェックポイント≫

・総量規制対象外であること

・「専業主婦不可」の記載がないこと

・配偶者に安定した収入があること

以上の3点を満たしている場合、審査次第で専業主婦でも契約できる可能性があります。

専業主婦の場合、暗に「自分が働かなくとも生活できるだけの家計が成り立っている」ということ示しているので、専業主婦本人には収入(返済能力)がなくとも、家計としては返済能力があると判断できます。

配偶者の収入や信用を利用してカードローン契約ができる制度を「配偶者貸付制度」と呼び、この制度を利用することで専業主婦でもカードローン契約が可能です。

配偶者貸付制度は、基本的に総量規制対象外でなければ利用できません。

つまり、消費者金融系カードローンでは契約することができないので、銀行系カードローンを利用する必要があるということです。

ただし、総量規制対象外の銀行系カードローンならすべてが候補になる訳ではないので注意しましょう。

≪主な専業主婦でも利用できるカードローン≫

・イオン銀行

・新生銀行レイク(現在は銀行系カードローンのため)

・楽天銀行

・じぶん銀行

・東京スター銀行

・ジャパンネット銀行

・りそな銀行

・三菱UFJ銀行

・三井住友銀行 など

専業主婦でもカードローンを利用すること自体は可能ですが、配偶者に内緒で契約し利用していくためには準備が必要です。

申し込みの段階で配偶者の同意書が必要になることもありますし、万が一、返済が遅延したり延滞(滞納)してしまった場合は、配偶者に対して連絡が入ってしまう可能性もあります。

また、そもそも返済能力のない専業主婦へお金を貸すわけですから、通常よりも少ない金額しか借りられません。

内緒でカードローンを利用するためのポイントまとめ

カードローンを安心して内緒で利用するために大切なことは、「仕組みを良く知ること」「起こり得るリスクを想定すること」「計画的な返済をすること」です。

それぞれの詳細についてはすでに書いているので割愛しますが、要所要所で気を付けなければいけないポイントをしっかりとチェックし、時には「内緒にしていたカードローンがバレてしまった人の体験談」なども参考にしながら、自分がいる環境で最適な仕組みを考えることが大切です。

みずほで借りてみた!!

みずほで借りてみた!!