プロミスの融資限度額はどのように決まる?総量規制との関係とは?

プロミスは総量規制の対象になりますか?

数年前に完全施行された貸金業法の総量規制は、借入を受ける人にとって影響がとても大きい規制となりました。

キャッシングの利用ルールが変更になったことで、年収の3分の1を超える融資を受けることができなくなったのです。

この規制は個人向けに行う融資が対象となっており、法人向けの貸付は対象外となります。

個人向けの融資でも対象から除外されるものや例外がいくつかあり、住宅ローンや自動車ローン、ショッピングの際のクレジットカードの利用などは総量規制の対象とはなりません。

また総量規制は貸金業法に基づいた規制となっていて、銀行などの貸金業者以外からの借入も対象とはなりません。

では消費者金融大手のプロミスは総量規制の対象となるのでしょうか?結論としては、通常のキャッシングローンは個人向けのローンなので、総量規制の対象となります。

総量規制内の融資はいくらまで?|年収300万円の場合

総量規制の対象となる融資では、年収の3分の1を超える融資を受けることができません。

ですから年収が300万円の場合、融資を受けることができる限度額は最大でも100万円までとなります。

総量規制は「個人」の借入額についての規制ですから、それぞれの金融業者から借りられる金額ではなく、借入を受けている人の複数の金融機関の契約をしている場合は、全ての借入をまとめた合計金額について規制されます。

例えば1社で50万円借りた場合、他の貸金業で融資を受けようとすると50万円以上の融資を受けることはできません。

総量規制の対象となる契約内容では、アルバイトをしていない学生や専業主婦は年収が0なので、原則融資を受けることはできません。

しかし専業主婦の場合は、金融会社の審査基準によっては配偶者との収入合算で融資をしているところもあります。

総量規制は1社の契約と複数の契約ではどっちがオトク?

全ての貸金業から受ける借入合計で規制されるのであれば、借入を受ける会社を複数に分けるメリットは少なくなります。

借入を受ければ返済をしなければなりませんから、何枚もカードを持ってあちこちに返済に行くのは大変ですし、支払日も全てが同じとは限りませんから、管理も大変になります。

また通常貸金業社は、借入額や審査に応じて金利が設定されるのですが、借入額が高くなれば高くなるほど金利は低くなる傾向にあります。

例えばA社の借入で30万円、B社で60万円、C社で10万円という感じで借りるとどの貸金業でも大抵の場合は、3社とも利息制限法の上限金利ギリギリくらいの金利が設定されます。

しかしA社だけで100万円借りた場合は、低金利での借り入れを受けることができる可能性が高くなります。

金利は高ければ高いほど、最終的に支払終わるまでの期間が長くなりますし、総返済額も大きくなりますから、お金を借りる上では金利は安いに越したことはありません。

複数のカードを作った場合、A社の返済をB社の借入から賄うという自転車操業に陥りやすいリスクもあります。

自転車操業になると借入額には限度額が設定されていますから、必然的にいつか限界がきて返済不能の状態になりかねません。

そうならないためにも1社で返済を管理する方が安全と言えます。

プロミス1社で総量規制の限度まで増額することはできる?

総量規制とは、あくまでもその金額まで借りられるという法律ではなく、これ以上貸してはいけませんよという上限額を規制するものなので、借入限度額については申込をした貸金業者の審査によって決定されます。

そのため大抵の場合は、総量規制よりも低い金額になってしまいます。

特に新規での借入に際して、最初から大口の融資をする貸金業者はあまりいません。

よほど勤務先の会社が安定しているとか雇用形態が正社員であるとか、家が持ち家で家賃の支払いがないといった申込者の属性が優秀な場合でないと、最初から総量規制ギリギリの限度額を付けてもらえることはないでしょう。

一般的には最初は総量規制の半分くらいから融資を始めて、取引状況と定期的に行われる審査の内容を見ながら、増額の希望に応じてくれるようになるというパターンが多いです。

他社から借入を受けて合計の債務額を増やしてしまったり、延滞しがちな支払状況だったりすると増額の希望を出しても増額審査で断られてしまうでしょう。

総量規制対象の融資を受けるには収入証明書が必要?

収入証明書の提出が必要となる借入額は、消費者金融によって多少違いはあるものの、一般的には利用限度額50万円を超える借入を希望する場合に、提出を求められることが多いです。

また他社との借入残高の合計額が100万円を超える場合などにも収入証明書が必要となるケースがあります。

50万円程度の融資であれば収入証明書の提出が求められる可能性もかなり低くなります。

ただしこれは勤務先がある勤務者の場合で、個人事業主の場合などは事業実態の確認も含めて収入証明書の提出を求められるタイミングが早いこともありますし、勤務者の場合でも審査が慎重に行われる場合にはさほど高額ではない融資でも、収入証明書の提示を求められることもあります。

この部分は会社の規定にもよるので、個人事業者や自営業者で借り入れを受けようとする時は、収入証明書の提出が必要となるかどうかを確認しておきましょう。

プロミスで総量規制対象外になるローンを契約することはできる?

大手消費者金融の場合、商品が個人向けのキャッシングローンしか取り扱っていないということは少なく、事業者向けのローンやおまとめローンなどいくつかの商品が用意されていることが多いです。

プロミスの場合も個人を対象にした「フリーキャッシング」、女性を対象とした「レディースキャッシング」、他社の借入を一つにまとめる「おまとめローン」、自営業者を対象とした「自営者カードローン」、用途に応じて利用ができる「目的ローン」が用意されています。

これらの商品の中で総量規制の対象となる融資はどれにあたるのでしょうか。

先ほど説明したように、個人を対象にしたローンは総量規制の対象となりますから、「フリーキャッシング」や「レディースキャッシング」は総量規制の対象となります。

他の商品についても掘り下げてみていきましょう。

総量規制の対象になる貸付とは?

まず融資の内容によって総量規制の対象となる融資、対象外の融資についてまとめて確認してみましょう。

〇総量規制の対象となる貸付

・消費者金融系のカードローン

・クレジットカードについているキャッシングローン

・信販系のカードローン

●総量規制の対象にならない貸付

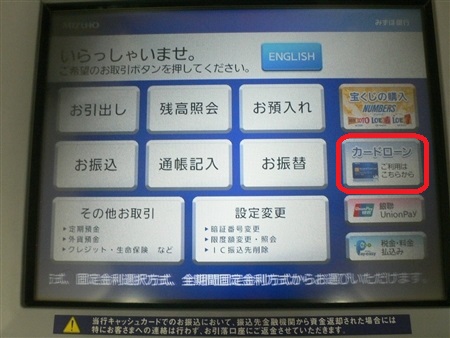

・銀行カードローン

・クレジットカードのショッピング枠

・住宅ローン

・自動車ローン

・不動産担保ローン

総量規制の対象外?|プロミス:自営業者カードローンの場合

プロミスの自営業者カードローンは、自営業者を対象とした融資なので総量規制の対象外となります。

通常自営業者は節税のため所得そのものは低く申告していることが多く、個人向けのカードローンではまとまった金額を融資してもらえる可能性が低いので、自営業者の中でも個人事業主には特に重宝されています。

また一般的なノンバンクなどの金融機関で受ける事業者向けの貸付では、資金使途が事業資金のみと限られていることが多いのですが、プロミスの自営業者カードローンは生計費にも使うことができます。

しかしこのようなメリットがある反面、デメリットもあります。

個人向けのキャッシングローンでは、インターネットで申し込みから融資実行まで来店などが不要なWEB完結型を対応可能としている所も多いのですが、自営業者カードローンは電話か自動契約機から申込をしなければなりません。

また必要書類についても本人確認書類だけではなく、収入証明書類や営業実態を疎明する書類が必要となります。

金利についても6.3%~17.8%と個人向けのローンとあまり変わらない金利なので、事業を経営していく上で金利が負担となる可能性があります。

自営業者カードローンは審査にかかる時間がスピーディなので、自営業者が取引などの関係ですぐにお金が必要となった場合のつなぎ資金として活用して、取引で得たお金ですぐに完済をするというような方法で利用したい人には便利な商品です。

総量規制の対象外?|プロミス:借換え専用ローンの場合

プロミスの公式ホームページで案内されている借換え専用「おまとめローン」の商品内容を見てみると、総量規制の例外と記載されていますので、年収の3分の1を超える融資でも受けることが可能です。

おまとめローンは、資金使途が他の貸金業者からの借入返済に限定されているので、消費者金融やクレジットカードのキャッシング枠などの無担保ローンの借入をまとめることが条件となっており、銀行のカードローンやクレジットカードのショッピング枠は対象とはなりません。

プロミスのおまとめローンの金利は通常のキャッシングと変わらず割と高めなので、もし対象に含まれていたとしても、一般的に金利が低く設定されている銀行のカードローンやクレジットカードのショッピング枠を、この商品でまとめるメリットは少ないでしょう。

返済方式は、おまとめローンの目的が借金残高をまとめて返済をしやすくすることなので、返済のみで追加の融資を受けることはできない「元利定額返済方式」となります。

申込はインターネットからの申込は行うことができず、自動契約機か窓口に来店しての申込となり、必要書類も本人確認書類だけではなく収入証明書が必要となっています。

総量規制はクレジットカードのキャッシング枠も対象になりますか?

クレジットカードのキャッシング枠についても、基本的には総量規制の対象となります。

なぜ基本的にとつけたのかというと、クレジットカードを発行している会社によっては、キャッシング枠が総量規制の対象とはならない場合があるからです。

クレジットカードは信販会社だけではなく、銀行も発行しています。

銀行が発行しているクレジットカードのキャッシング枠がついているものであれば、銀行は総量規制の対象ではありませんから、キャッシング枠についても対象外と言えます。

しかし、銀行が発行しているクレジットカードなら全てが総量規制の対象外となるかというとそうでもありません。

銀行の業務上クレジットカードにキャッシング枠を設定している場合、そのキャッシング枠の分だけは銀行が融資するのではなく、実際にはクレジット会社が融資しているというケースがあるのです。

そういったケースであれば、クレジット会社からのキャッシングは総量規制が対象になるため、一概には銀行のクレジットカードなら大丈夫とは言えないのです。

借入をする前に、利用しようと思っているクレジットカード会社に問合せをしてキャッシング枠に総量規制が適用されるかどうかを確認しておきましょう。

プロミスの融資限度額と総量規制との関係まとめ

・総量規制の対象を理解するには「個人向け融資」であるかどうかがポイント

・総量規制の対象となれば年収の3分の1を超える融資は受けることが出来ない

・1社で総量規制まで借入をする方が、金利・返済の手間が少なくなる可能性が高い

・消費者金融でも扱っている商品によって総量規制の対象外のものがある

・プロミスの場合は自営業者ローンとおまとめローンは総量規制の対象外

総量規制は借入を受ける人にとっては、厳しめの規制とはなっていますが、返済額が家計を圧迫し返済不能に陥らないための規制です。

借入をすれば返済が必要ですし、利息も長い年月支払っていけば相応に負担額は大きくなっていきます。

安易に借入をする決断ではなく、どうしても必要なお金であるか、借りる以外で工面できる方法はないかよく検討しましょう。

みずほで借りてみた!!

みずほで借りてみた!!