アコムは派遣社員・契約社員でも審査に通る?通過のポイント

アコムは派遣社員・契約社員でも申込可能!ただし…

アコムのカードローンは正規雇用でなくても、派遣社員や契約社員の方でも申し込みが可能です。アコムの規約にある年齢制限に達していて、毎月の安定収入があれば、雇用形態は問われないので、アルバイトやフリーターなどの非正規雇用でも申し込み可能です。ただし、書類の書き方や在籍確認時の対応など少し注意が必要になります。詳しくは以降の章で順を追って解説していきます。

- 最短30分で審査回答

- 土日の申込にも対応

- 30日間金利0円サービス※1

- 3項目で借入診断

- 楽天銀行なら24時間振込可※2

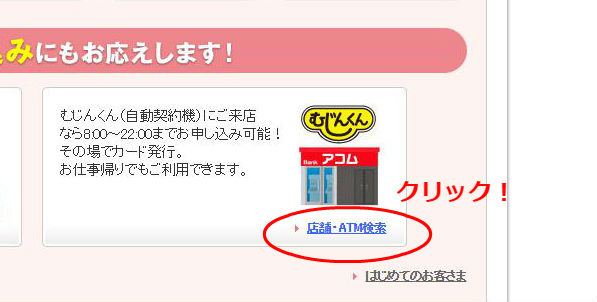

スマートフォンでお近くのむじんくんを探す方法

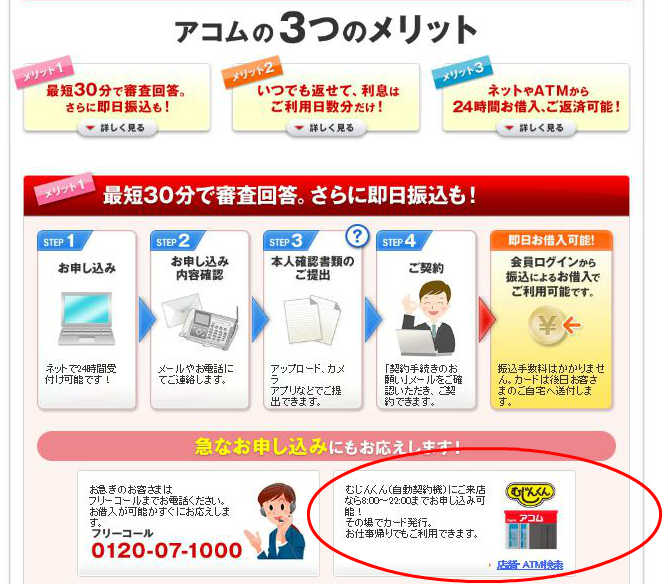

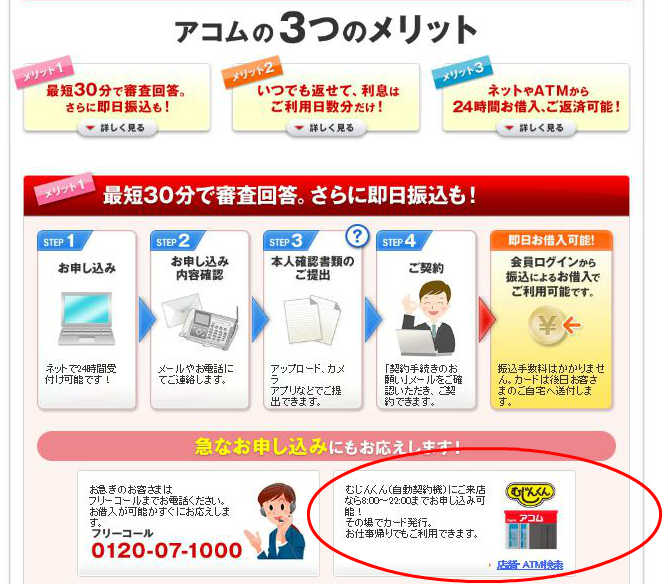

アコムの公式ホームページへ行き、ページの真ん中くらいまでスクロールします。アコムの3つのメリットの「ネットやコンビニ・ATMから24時間ご利用可能!」の部分をタップします。

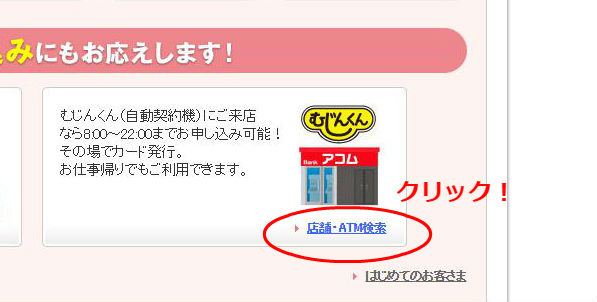

タップすると、店舗・ATM検索の項目が出てきます。そこをタップして、検索ページヘ飛びます。

店舗・ATM検索ページヘ行き、もう一度、検索ボタンをタップします。

駅名やフリーワードはもちろん、現在地周辺からも探すことができるので、すぐにお近くの店舗・ATMを探すことができます。

>>公式サイトで近くの店舗を検索する

パソコンでお近くのむじんくんを探す方法

アコムの公式ホームページに行き、真ん中くらいまでスクロールしましょう。アコムの3つのメリットと大きく書いてあるので、それが目印です。そのメリット1の中に、むじんくんのイラストがあります。

店舗・ATM検索と書いてあるので、そこをクリックします。

新しい画面が開くので、そこでもう一度、「店舗・ATM検索」のボタンをクリックします。

アコムの店舗・ATMの検索ページに移動します。駅名や住所、地図からお近くの店舗を探すことができます。

>>公式サイトで近くの店舗を検索する

簡単3項目で事前診断! |

毎月の返済額をチェック! |

|---|---|

>>3秒診断 |

>>返済シミュレーション |

派遣社員・契約社員もOK!審査の基準とは

アコムの公式サイト記載の申し込み条件

アコムに限らず、多くのカードキャッシングは申込の最低条件として、年齢と収入の項目をクリアする必要があります。

アコムの公式ホームページでは、申し込みの条件として“20歳以上69歳以下の安定した収入と返済能力を有する方で、当社基準を満たす方”とされています。

年齢が20歳未満、70歳以上の方は、月々の安定収入があっても、年齢制限で申し込み条件に引っかかるため、申し込みができません。

当社基準というのは、過去の借金・返済状況や金融事故の有無など個人情報機関の履歴、現在の他社からの借り入れ件数や金額、提出した書類の記載事項の真偽性など、アコムの審査基準やポリシーのことです。

また、公式サイト内には、パートやアルバイトの方の申込が可能であることも記載されており

「パート・アルバイト・派遣社員の方も、一定の収入があれば審査の上ご契約いただけます」

と書かれています。

一定の収入というのは、具体的には月収10万円以上が目安となります。

それより低い場合でも、借入希望額が低ければ審査に通る可能性はあります。

安定した収入というのは、毎月コンスタントにある収入のことで、半年や1年に1回の収入では安定しているとは言えないため、申し込み条件には見合いません。

アコムの審査は派遣の給料だと厳しい?

「派遣社員でもOK」という明記がありますが、自分の収入や他社からの借入状況などから、申し込んでも審査に通るかどうか不安な方もいると思います。

その場合は、3秒で診断できる仮審査のサービスを試してみてください。コンピューターやスマホからアコムの公式ホームページにアクセスすれば、審査のシミュレーションをうけることができます。

その結果がダメなら残念ながら本審査を通過できる可能性はほとんどありません。

しかしながら書類を集める手間や申し込みの時間を無駄にしなくて済むので、次の対処法が考えられます。仮審査の結果がOKなら、本審査を通過できる可能性が十分ありますので、しっかりと準備をして申し込みをはじめましょう。

>>アコムの3秒診断はこちら

アコムのカードローンの審査基準って?

申し込みの条件は上述した通りですが、申し込み条件を満たしていても申し込む資格があるというだけで審査に通るとは限りません。審査に通るにはアコム規定の審査基準を満たしている必要があります。アコムの審査通過率をチェックする方法もありますが、審査基準というものが公表されているわけではありません。また、同じ年齢、同じ月収というような似たような条件でも、こういう場合は通ってこういう場合は通らないなど、他の属性などによってケースバイケースで判断されます。

では一体どういう場合に審査が通りやすくなるのでしょうか?年齢、職業、年収、信用情報の4点が審査基準の大きなポイントであることは間違いないので、一つずつみていきましょう。

20歳未満や70歳以上の方は、労働や投資による月々の安定収入があっても年齢制限により申し込みができません。

基本的には職種は問われませんが、公務員や大手企業勤務、医療従事者などは、将来的な安定性のある職業とみなされるので比較的有利であることは確かです。風俗業やキャバクラ、ホストなどの水商売系の職種では審査に通らないという噂がありますが、他の職種に比べて離職率が高く、全体的に勤続年数が低めなケースが多いためと考えられます。もちろん安定した収入があり、ある程度の勤続年数があれば水商売の方でも審査通過は十分可能性があります。自営業の運営者の方は、大体2年以上連続して黒字経営していればほとんど問題ありませんが、そうでない場合は審査に通らなかったり、通っても希望額より低めの限度額が設定される場合があります。

収入は多いにこしたことはありませんが、金額よりも安定性の方が重視されます。安定性の判断は、職種や勤続年数による影響が大きいです。

年収や職業にも関連しますが、以下の様な点も審査の際にチェックされるようです。

【職種】

前述の通り、公務員など離職率が低い職業や、看護師など転職先に困らないような職業は将来的にも安定した収入が見込めるため、審査では有利であると言えます。

【勤続年数】

10代や20代前半の若い世代の人が勤務年数が少なめなのは当然であるため、それほど問題にはなりません。ある程度の社会経験のある20代後半以降の方で勤務年数が少なめの場合は、前職が同業種でその時の勤務年数がある程度あればステップアップのための転職と捉えられるのでさほど問題ではありませんが、異業種や短い期間で転職を繰り返している場合は、今後もすぐに仕事を辞める可能性があると疑われるので審査は通りにくくなります。

給与形態は問われませんが、時給制や歩合制よりは固定給制の方が月収の変動が少なく安定性があります。

情報機関から得られる個人信用情報を元に、過去から現在の借入・返済履歴、支払い状況などの情報で返済能力があるかどうかを判断されます。過去に長期にわたって返済を延滞していたり、債務整理などの金融事故を起こしていたりしていないか、現時点での他社からの借り入れ状況、返済状況がどのようになっているのかなどがチェックされます。公共料金や携帯電話料金などの滞納なども記録されています。何かしらのトラブルが認められた場合は審査に通る可能性は低くなります。アイフルやSMBCモビットなど他の消費者金融会社や銀行からの借り入れが3~5件以上あったり、年収の1/3である総量規制枠に近い金額の融資を受けている場合は、審査の通過が難しくなります。また、件数、金額ともに少なめでも、返済遅延が認められる場合などは審査が厳しくなります。

審査には安定収入&事故情報なしが必須!

審査基準のポイントが年齢、職業、年収、信用情報であること、審査において重視される点は安定性と信用であることは上述しました。

派遣社員や契約社員の場合は、正規雇用に比べると勤務年数の点で安定性が少し欠けるといえます。現在の仕事の契約が終了した後も、安定して次の仕事が見つかる可能性が高いIT関係や医療関係など専門職の職業では、正規雇用の場合と同様に安定性があると言えますが、それ以外の職業の場合は、なるべく同じ職種で長く働いていることや、収入、信用情報など他の属性で審査を少しでも有利にすることが出来ます。

安定した収入と金融事故などのない信用情報をクリアしていたら、派遣社員でも契約社員でも審査通過は十分可能です。

ただし、審査時間が短くて済むか、希望額通りの金額が借りられるかなどは、それぞれのケースで違ってくるので、下記の点に注意してください。

【派遣社員の方必見】アコムで借りるときの注意

申し込み書類の内容について

申し込み書の項目は、申込者本人の個人基礎情報、住居種類や入居年数などの住宅情報、会社名や年収などの勤務先情報、他社借入状況、希望限度額、申し込み内容確認や審査結果の連絡先などがあります。

勤務先情報は、派遣社員の場合、派遣先である実際の勤め先の情報を書けば良いのか、派遣元の登録先の会社情報を書けば良いのか迷うかもしれませんね。ここでは、自分の給与を支払う会社の情報が必要なので、登録している派遣会社の会社情報を記入しましょう。

全ての項目は正確な値を記入してください。現在の自宅の入居年月や会社の社員数などははっきりと正確には覚えていない場合もあるでしょう。そんな時は大体の値で構いませんが、大幅に違う値にならないよう、事前に情報を集めて準備しておくことをおすすめします。収入の記入は特に大切で、審査に通りたいがために多めの金額をかきたくなりますが、ウソが判明した場合、審査に通ることはありません。正直に申告しましょう。

申し込み後、申し込み時に指定した電話番号にアコムから内容確認の電話がかかってきます。この時に在籍確認についての説明もあります。もし派遣元ではなく派遣先の職場へ電話してもらいたいなど希望があれば伝えておきましょう。あまり細かく日時を指定したり、自分の携帯電話に連絡を頼んだりした場合は、何かアリバイ工作などの策を講じているのではないかと疑われる恐れがありますが、希望と理由をしっかり伝えることができればきちんと対応してもらえます。

派遣社員の在籍確認について

アコムのカードローン審査の終盤には必ず職場への在籍確認が行われます。基本的には、申し込み時に記入した勤務先の電話番号に電話がかかってきますが、内容確認の電話で、別の番号にかけてもらうことになっていれば、その番号にかかってきます。

派遣社員の場合、実際に仕事をしている職場が一定ではない上、雇用主ではないので、在籍しているとは言えません。また、登録している派遣元の会社は、個人情報守秘義務の観点から個人の在籍の有無を第3者に漏らすことは禁じられているので、基本的に在籍証明に答えてくれません。また、登録はしているものの実際には仕事をしていない無職、無収入のケースも考えられます。アコム側からしてみれば、正規雇用者やアルバイトなどの場合と比べて、派遣社員の在籍確認は非常に取りにくく慎重に対応しなければいけないので、重視、注意されています。

派遣社員の在籍確認の電話について

同じ消費者金融の貸金業者でもプロミスなどでは派遣社員の在籍確認は必ず申込書に書いた勤務先で行わなければならないとしていますが、アコムでは派遣元でも派遣先でも在籍の確認が取れるならば大丈夫です。どちらでも在籍していることが確認しやすい方の電話番号を指定しましょう。ただし、申込書には派遣元の会社の情報を記入しているので、派遣先への在籍確認を希望する場合は、申し込みの内容確認の電話の時に、希望をしっかりと伝えておくのを忘れないようにしてください。理由を聞かれた場合は、派遣先の方が在籍確認が取りやすい旨を正直に話しましょう。

特に自分から指定しない限りは派遣元の会社へ在籍確認の連絡がありますが、派遣元への在籍確認のメリットとデメリットは下記のようなことが考えられます。

<メリット>

・個人情報保護義務により個人の在籍情報を第3者に漏洩することが禁じられているので在籍確認に答えられないという会社の場合、派遣元なら、申請者個人が事前に依頼すれば電話での返答、もしくは書類での在籍証明をしてくれる。派遣先は電話での返答は応じてくれる場合があるが、書類での在籍証明はそもそもその会社に在籍しているわけではないのでしてくれない。

・派遣先の職場の場合、大人数やシフト制のケースに多いが、電話に応対した正社員が派遣社員を把握していない場合があり、「そのようなものはおりません」と返答してしまい、存在確認ができない場合があるが、派遣元の場合はそのような心配がない

・突然派遣先の職場が変更になることもあり得る。連絡がつかなくなると審査に通らないので、連絡先が変わらない派遣元の方が安心できる

<デメリット>

・登録者が多数で、ほとんどがその場にいないので、在籍を調べるのに時間がかかる場合がある

在籍確認の対策方法

派遣先、派遣元に関わらず、在籍確認の電話がある場合にスムーズに運ぶように以下の点に注意をしましょう。

電話に応対した正社員が派遣社員を把握しておらず存在確認ができない場合があるので、直属の上司の電話番号や自分が出られる番号などをアコムに伝えておく

個人情報保護法により在籍確認に応じられない会社の場合は、事前にカード会社からの在籍確認がある旨を会社に知らせてく。本人の了解を得ていれば会社は在籍の事実を答えることができる。

会社に在籍確認の電話があることを知らせるのはあまり率先してはやりたくないかもしれませんが、とても重要なことです。

カードローン会社とは言わずにクレジットカード会社と言っておけば印象は悪くないでしょう。

アコムの在籍確認の電話では会社名は名乗らず、担当者の個人名でかけてくるので消費者金融での借入目的ということまではバレる心配はありません。

【契約社員の方必見】アコムで借りるときの注意

申し込み書類の内容について

年収の申告方法

申し込み書の項目は上の章で述べた通りですが、ここでは勤務先情報の年収の項目について説明します。

これまでの平均月収を12で掛けるなど月収を元に算出して見込み年収を記入します。働き始めて1ヶ月未満の場合は、基本給や1ヶ月の予定就労時間から月収を予測し12を掛けて年収を割り出します。

年収なので月々の給与だけでなく半年や1年に1回などの賞与も含みます。少しでも年収が多い方が審査に有利になるだけでなく、借入限度額もアップします。

手取りの金額ではなく、税金控除前の税込金額を記入します。税控除後の手取り金額しか把握していない場合は、給与明細や源泉徴収票などで税込の金額を事前にチェックしておきましょう。

年収は自己申告なので多めに書いて審査を有利にしようと考える人もいるかもしれません。しかし、貸金業者は年齢や職種、勤続年数などからだいたいどれくらいの年収になるのかということを豊富な経験と過去からの膨大なデータによる実績から把握しています。あまり見当はずれの金額を申告していると怪しまれることになり、収入証明書類の提出を求められたり、電話で詳しく聞かれたりします。また、当初は収入証明書類の提出は必要なかった場合でも、契約途中で増額申請をした場合など、後になって必要になってくることもあります。その時に最初の申請時の年収が虚偽申告であったことが判明する場合もあります。ウソがバレたら当然審査は通らない上、これまでに借入した全額を一括返済することになり、信用情報にも傷がつきます。

勤務日数によっては審査に落ちることも

勤務年数は長いにこしたことはありません。一つの職場で長く勤めているほど安定性があると判断されます。一般的には最低でも半年、できれば1年以上は現在の職場で働いていることが審査通過のラインと考えられています。現在の勤務先で仕事をはじめたばかりというような場合は、基本的には審査通過は難しいですが、他の属性にもよるので、就業1日目でもOKだったという審査体験談の事例もあります。就業日数が少ない場合、同じ職種での前職の経験がある程度あって、現在の職場の規模が大きく大手であることなど、過去の実績と将来性、安定性が評価されれば審査通過の可能性が十分あると言えます。?契約社員の場合は、契約期間が決まっているので現在の職場での勤務年数は正社員に比べるとそれほど重要視はされません。例えば今の職場で既に3年間働いていたとしても契約満了までの残り期間が後1ヶ月しかなければ、安定性があるとは言えないのです。そのような場合も、就業日数が少ない場合と同様に、過去の勤務実績や職種の安定性、将来性などが考慮されます。過去の勤務実績については、申し込み時には記入するところがないので、内容確認の電話で詳しく聞かれることになります。入社年月や会社名などの詳細がすぐに答えられるように準備しておきましょう。

契約社員の在籍確認について

契約社員の場合の在籍確認は、正規雇用者と同様です。在籍していることが確認できれば良いので本人が不在でも構いません。ただし、大人数の職場などの場合、特定の部署のみで契約社員を雇用、管理しているところもあるので、所属する部署の直通番号や直属の上司の直通番号を在籍確認の電話番号に指定しておいた方が良いでしょう。また、留守の時に別の番号へ転送されてしまうような場合や、個人の私用電話を禁じている場合などは、上司にあらかじめ自分宛の電話がある旨を知らせておくか、アコムに事情を話して相談しましょう。

派遣社員・契約社員も必見!お金を借りやすくするヒント

借入の希望額は必要最小限に抑えておく

消費者金融会社からの融資額は、総量規制により最大で年収の1/3と決まっています。年収や勤務年数、その他の属性が全て高評価の場合は、総量規制枠いっぱいまでを借りることも可能ですが、通常はそれより低めの金額になります。

希望額が50万円未満で、他社からの借入の総額が100万円未満の場合は、申し込み時に収入証明書類を提出する必要がないので、50万円未満に設定しておくと証明書を用意する手間や時間が省けます。ただし、派遣社員や契約社員などの非正規雇用者の場合は特に、希望額が50万円未満でも内容確認の電話の際に直近の給料明細や雇用証明書などの提出を求められることがあります。万一の場合に備えてあらかじめ準備しておくとスムーズに申し込みの手続きを進めることができます。

非正規雇用者は、正規雇用者に比べると年収や勤務年数がどうしても少なめになるため、借入希望額は少なめに設定しておいた方が審査が通りやすくなります。10万円以下の希望額なら通る可能性がかなり高くなるでしょう。また、内容確認の電話の際に借入の利用目的を聞かれますが、その内容と希望金額があまりにも矛盾している場合は審査に不利になりかねないので、不自然でない金額を設定しましょう。

また、希望額は借入可能な最大限の金額という意味なので、絶対にその金額を借りなければいけないわけではありません。必要以上にたくさん借りると、金利の応じて利息がかさみ返済額が増えたり、返済期間が長引いたりして苦しくなってしまいます。キャッシングは返済可能な範囲で必要最小限にとどめるようにしましょう。

他社からの借入はない方がベター

ローンの審査で、安定収入と並んで一番重要視されるのが、他社からの借入状況です。これは個人情報信用機関から得られる情報で、現時点での状況のみならず、過去の状況も一定期間記録に残っています。アコム自身の記録は一定期間ではなく全て永久的に残ります。

過去の履歴は、すべて完済していたり、順調に返済していたことがわかれば問題ありません。

現在の利用状況は、何件から借入をしているか、総額でどれくらいの借入があるのかが問われます。件数は5件以上あると返済能力が疑問視されるので審査は不利になります。借入総額が総量規制の枠いっぱいに近い金額である場合、アコムでの希望額で規制枠を超えてしまうようならば審査は通りません。ぎりぎり規制枠内というような場合も年収などから返済が可能かどうか厳しく審査されるので通過は簡単ではありません。

現在、他社からの借入がある場合は、おまとめローンの利用などで借入件数を減らしたり、ボーナスなどで一括返済をしたり、少しでも件数と金額を減らしておくと安心です。完済していても解約していなければ契約中の扱いになり借入件数に数えらるので注意してください。

信用情報は安易にキズをつけないように!

過去に長期にわたる返済滞納や度重なる返済遅延、債務整理などの金融事故を起こしていた場合、またそれ以外にも、ローン申し込み時に虚偽の申告をしたり審査に落ちた場合、公共料金、携帯電話通話料金などの支払い滞納なども信用情報に記録されます。

一度信用情報に傷が付くと、その記録が消えるまでは新たにローンを組むことはほぼ不可能と言えます。返済遅延や滞納などの延滞情報は5年程度、債務整理や自己破産などの情報は10年程度、記録が保持されます。ただし、金融機関が各自で保有している自社独自の信用情報履歴では、以前に借りていた時に起こした事故履歴は何年経っても一生消えないので、再び同じ金融機関とその系列の機関から融資を受けることはほぼ不可能です。

今は予定がなくても、将来、マイホームを購入するために住宅ローンを組みたいと考えたり、子供の教育費が必要になったり、本当に必要になった時にローンが組めなくなると大変ですね。安易なローン申し込みによる審査落ちや無理な借金による延滞や債務整理などで信用情報を傷つけないよう、計画的で無理のない範囲での借入をしましょう。

【急ぎの時は】必要書類を早めに準備

アコムのカードローンの特徴である最短30分の即日審査を希望するには事前の準備が大切です。

申し込み時に必ず必要になる書類は本人を確認できる本人確認書類です。

運転免許証等の用意を忘れないようにしましょう。

また、借入希望金額によっては、収入を証明する収入証明書類の提出も合わせて必要になります。

少額の借入希望額の場合でも、内容確認の電話の際に、収入確認書類を追加で提出するよう求められる場合もあります。

万一の場合に備えて、あらかじめ準備しておくとスムーズに申し込みができます。

個人事業主の場合は、アコム規定の事業計画書なども提出が必要になります。

その他、申込書の記入項目についても、現在の住まいへの入居年月や住宅ローン額、勤務先会社の社員数や事業内容など、すぐに入力できるように、賃貸契約や住宅ローン契約書、会社の事業案内のパンフレットなど必要な書類を用意しておきましょう。

銀行振込による借入を希望する場合は、通帳と口座開設に使用した印鑑も用意しておきましょう。

【急ぎの時は】書類は不備がないように重ねて確認を

申し込みに必要な書類については上述しましたが、いずれも取得してから半年以上経っていたり、記載内容が現時点と相違がある場合は、内容確認の電話の際に、詳細を聞かれたり、追加の書類の提出を求められたりします。余計な時間がかかってしまう上、最悪の場合は虚偽申告と捉えられ審査が却下になることもあります。必ず事前に最新状態の書類を入手して提出しましょう。書類はオリジナルでなくても写しで構いませんが、不鮮明なものは認められません。店舗で従業員へ手渡しするほか、無人契約機やインターネット、FAXなどで送付できますが、どの方法にしても記載内容がきちんと読める鮮明なものであることを確認してから送りましょう。

派遣社員・契約社員がアコムでお金を借りるには:まとめ

・派遣社員や契約社員などの非正規雇用者でも条件を満たしていれば申し込みが可能

・審査基準は安定性と信用が重視され、安定収入と事故情報がないことがポイント

・年収や勤続年数は少なくても安定性が見込められる事が重要

・借入希望額は必要最低限に設定がポイント

・必要書類を事前に準備することでスムーズに申込可能

派遣社員や契約社員の方は、申込書の記入や在籍確認時に少し注意が必要ですが、基本的には正社員の場合と同様に申し込みができ、審査を受けられます。

非正規雇用であるという雇用形態のみで審査に落ちることは絶対にないので、十分に準備して審査通過の可能性があるなら自信を持って申し込みましょう。

- 最短30分で審査回答

- 土日の申込にも対応

- 30日間金利0円サービス※1

- 3項目で借入診断

- 楽天銀行なら24時間振込可※2

スマートフォンでお近くのむじんくんを探す方法

アコムの公式ホームページへ行き、ページの真ん中くらいまでスクロールします。アコムの3つのメリットの「ネットやコンビニ・ATMから24時間ご利用可能!」の部分をタップします。

タップすると、店舗・ATM検索の項目が出てきます。そこをタップして、検索ページヘ飛びます。

店舗・ATM検索ページヘ行き、もう一度、検索ボタンをタップします。

駅名やフリーワードはもちろん、現在地周辺からも探すことができるので、すぐにお近くの店舗・ATMを探すことができます。

>>公式サイトで近くの店舗を検索する

パソコンでお近くのむじんくんを探す方法

アコムの公式ホームページに行き、真ん中くらいまでスクロールしましょう。アコムの3つのメリットと大きく書いてあるので、それが目印です。そのメリット1の中に、むじんくんのイラストがあります。

店舗・ATM検索と書いてあるので、そこをクリックします。

新しい画面が開くので、そこでもう一度、「店舗・ATM検索」のボタンをクリックします。

アコムの店舗・ATMの検索ページに移動します。駅名や住所、地図からお近くの店舗を探すことができます。

>>公式サイトで近くの店舗を検索する

簡単3項目で事前診断! |

毎月の返済額をチェック! |

|---|---|

>>3秒診断 |

>>返済シミュレーション |

実質年率 |

限度額 |

審査時間 |

融資時間 |

無人契約機※5 |

|---|---|---|---|---|

3.0%~18.0%※3 |

最大800万円 |

最短30分 |

最短即日※4 |

あり |

みずほで借りてみた!!

みずほで借りてみた!!

実質年率

限度額

審査時間

融資時間

無人契約機※5

3.0%~18.0%※3

最大800万円

最短30分

最短即日※4

あり