無担保ローンの審査基準は銀行によって違う?厳しさや速さは?

無担保ローンだけに限らず、審査というものは基準が非公開となっているものが多いです。

しかし、銀行によって基準が大幅に変わるということはほぼないため、まずは以下の条件を満たしているかを予め確認しておきましょう。

- 年齢条件を満たしているか

- 安定した収入があるか

無担保ローンとは何?審査の傾向やスピードは?

無担保ローンとは、金融機関から現金を借りるにあたり、担保がいらないローンのことです。

担保とは簡単にいうと、返済が滞った場合に金融機関が損失を出さないよう、あらかじめ手段を確保することです。

主な担保としては、次のようなものがあります。

- 土地や家屋への抵当権設定

- 預金

- 有価証券

- 保証人・連帯保証人

これらが担保の一種です。

無担保ローンはこれらの担保が不要なので、借り手の負担が少ないローンといえます。

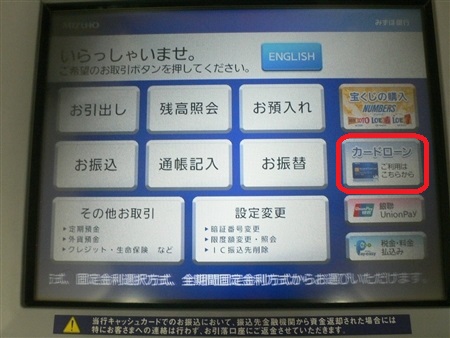

銀行の無担保ローンは審査が早くて便利

銀行融資と聞くと、銀行員がいる銀行窓口まで出向いて、保証人も立てて書類も沢山提出しなければいけない・・・というイメージが浮かぶ人もいるかもしれません。

でも、銀行にも無担保ローンが用意されています。

銀行カードローンがその一つで、有担保ローンと比べて審査がスピーディであることが特徴です。

- 「担保がないから、銀行も慎重で少額しか貸してくれないのでは?」

- 「銀行は融資を回収できなくなるリスクがあるから、金利が高いのでは?」

こんな疑問が生じても無理はないでしょう。でも、銀行カードローンは無担保ローンであるにもかかわらず、高限度額低金利の融資が特徴です。

800~1,000万円までの高額融資でもスピードキャッシングできる銀行カードローンは、金利の高い借金を一本化する借換ローンとしても利用されます。 低金利で限度額も頼もしい!担保不要の銀行カードローン特集はこちら!

複数の借金を低金利の銀行カードローンで一本化することで、利息も節約でき、返済管理も楽になるため人気があります。

担保付ローンは時間がかかる?無担保ローンはスピーディー?

住宅ローンの一括審査申込できる住宅本舗が、2015年に全国で実施したアンケートに、興味深い結果が出ているのでご紹介します。

マイホームローン審査における申込から借入れまでの期間はどのくらいだと思いますか?という質問に対して、約9割の人が2週間以上と回答したのです。

担保付ローンの審査は、相当な時間がかかるという認識が一般的に浸透していることがわかります。

対して、無担保の銀行カードローンは、最短即日借入可能なケースも多いため審査から借入までが3日以内と回答した方が7割はいたそうです。

有名銀行無担保ローンの審査時間の目安

主要な銀行カードローンの最短審査時間の目安は、下記の通りです。

銀行カードローン名 |

最短審査時間 |

|---|---|

原則即日※1 |

|

最短即日審査※2 |

※1 申込み後、最短1分で仮審査結果を連絡します。平日8:30 ~ 19:00に申込の場合、原則として即日回答します。夜間、および土日祝日は翌営業日以降の回答となります。ご利用には、別途本審査・契約手続きが必要となります。

※2 受付時間、審査の状況によっては、お借り入れまでに2営業日以上かかる場合がございます。なお、審査の結果によっては、ご希望に添いかねる場合がありますのでご了承ください。また、即日融資はご指定預金口座へのご入金サービス(カードローン入金サービス)をご利用いただいた場合のみとなります。

無担保ローンの審査基準は?重要なのは年収?

カードローン審査では、まず申込条件をクリアしているかどうかを、一番最初にチェックされます。

- 申込可能年齢を満たしているか

大手銀行・消費者金融のカードローンでは、申込時点で満20歳以上である必要があります。

上限年齢にはバラつきが見られますが、60代半ば~80歳未満としているカードローンが多いです。 - 安定継続した収入があるかどうか

無担保ローンは、万が一利用者が返済してくれないと、金融機関が損失を被ることになります。

銀行カードローンは低金利な分、融資をした金額を毎月責任を持って返してくれる人かどうかを、審査で見極めています。

申込者の返済能力によって、融資限度額も変わってきます。

カードローンは、自動車ローンやフリーローンとちがって、審査決定された融資額を一括で受け取るわけではありません。

カードローンでは一定の融資枠を与えられるので、その限度額の範囲内でいつでも自由にキャッシングができます。

無担保ローンの審査内容と限度額の決定

融資の可否に加えて、この限度額決定に影響を与える審査項目は、主に次の通りです。

特に年収と他社借入状況には注意しておきましょう。

- 年収

各社の審査マニュアルによって異なる可能性がありますが、年収200万円あれば問題ないとされています。

また、年収が充分であっても月々の返済額が大きな額になればなるほど審査に通らない可能性があります。 - 他社借入状況

他社借入金額や借入件数は、申込フォームに必ず記載欄があります。

審査はこの申告情報を鵜呑みにするわけではなく、必ず事実照会を行います。

単純な書き間違いであっても、申告額と実際の借入金額の差が大きいと信用性に疑問を持たれることがあるので、注意が必要です。 - 職業

- 勤続年数

- 勤務先会社の規模や安定性

- 雇用形態

賃貸か持ち家か、月々の家賃支払額なども見られますが、審査でより重視される点は上述の項目です。

消費者金融のカードローンも無担保で審査が早い!

プロミス、アコム、アイフル、SMBCモビットの大手消費者金融4社は、いずれも審査がスピーディで即日融資も可能です。

消費者金融はカードローン参入事業者の中で最も事業継続年数が長く、利用者のニーズにあったサービスが豊富に用意されています。

スピード審査・融資もその一つで、来店不要、カード発行も不要のカードレス振込融資にも対応しています。

SMBCモビットのWEB完結型申込なら、電話連絡なし・郵送物なしでカードローン審査ができるので、絶対に周りの方に知られたくない!という方に人気です。

審査に通過できるか不安という方もSMBCモビットなら「10秒簡易審査」を無料で利用することができるので、一度あなたの状況で借入が可能かどうか確認してみてはいかがでしょうか。

初回無利息サービスを積極的に利用しよう!

またカードローンの中には、初回30日間無利息サービスを展開している金融機関もあります。

融資金額にかかわらず、無利息サービスなら最初の30日の利息はゼロになります。

ボーナス前に大きな金額を借りて一括返済できる人、彼女との結婚式に自己資金で足りない分を借りてお祝儀で一気に返済できる人など、計画的に利用すれば元金返済のみで賢いキャッシング利用をすることも可能です。

大手消費者金融では次の金融機関が無利息サービスを展開しています。

借入診断ができるカードローンがオススメ!

プロミス、アコム、SMBCモビットは大手銀行グループの傘下にあるため、一般では銀行系消費者金融と言われることもあります。

業務提携関係にある銀行ATMをいつでも手数料無料で使えたり、提携銀行口座を振込先に指定すると24時間振込融資ができるなど、銀行系消費者金融ならではのサービスが特徴です。

銀行系とはいえ、審査基準は銀行とは別で、普通の消費者金融のキャッシング審査と大きな差はありません。 私でも借りれる?借入診断ができるカードローン特集

カードローンの審査が不安な場合には、消費者金融の借入診断を利用してみるのがおすすめです。

銀行と消費者金融の無担保ローンの審査の違い

同じ無担保ローンでも、銀行と消費者金融のカードローンでは、審査に大きな違いがあります。

総量規制といって、申込者の年収の3分の1までしか融資ができない、という原則ルールが適用されるかされないかで、審査基準や必要書類が変わってきます。

消費者金融は総量規制の対象

総量規制が定められているのは貸金業法なので、この貸金業法に基づいて運営される貸金業者のカードローンは総量規制の適用を受けます。

貸金業者とは、主に消費者金融と信販会社(クレジットカード会社)なので、消費者金融のカードローンは総量規制の対象となります。

消費者金融の審査においては、他社借入金額を詳細に把握、計算して、限度額が申込者の年収の3分の1を超えないように調整します。

逆に銀行は銀行法に基づいて運営されているので、総量規制対象外となっています。

消費者金融の審査って厳しそう・・・

このように説明すると、総量規制が適用される消費者金融のハードルが高いように思えるかもしれませんが、これは逆です。

消費者金融の方よりも銀行カードローンの方が審査が厳しいと言われています。

借入金額が多くなっても収入証明書類の提出によって、返済力があることの客観的証明ができます。

消費者金融としても、申込者の返済能力を適切に測れるため、微妙なラインのときに融資がしやすくなるのです。

また、借入額が少額なら消費者金融でも、運転免許証一つで審査・契約が可能です。

担保の有無によって大きく条件が変わるローン

ローンには様々なものがありますが、大きくは担保の有無で2種類に分類できます。

担保があるかないかでは、審査期間も審査基準も、手続きも大きく異なります。

同じ目的のローンであっても、担保の有無が異なる2つのローンを用意している金融機関もあります。

この場合は、融資を受ける目的は同一なので、担保の有無によるちがいを理解して、自分の希望に合うローンを選択することが大事です。

生協や労働組合などの団体構成員でなくても、近畿2府4県に住んでいる人なら誰でも申し込める「近畿ろうきん」の住宅ローンも、担保が必要なものと不要なものがあります。

近畿ろうきんの無担保住宅ローンにおいては、最大融資限度額は2,000万円(会員組合員の所属労働組合によっても異なります)で返済期間は最長25年です。

担保型住宅ローンなら、融資限度額は最高1億円、返済期間は最長40年と、大きく変動します。

金利についても、担保型の方が低金利で利用者に有利になります。

利用者が担保を提供することで、金融機関のリスクが軽減されるため、より高限度額で長期間かつ低金利の融資が可能となるのです。

担保の有無で、金利のタイプも変わることが多いです。

無担保ローンの中でも特にカードローンは、変動金利型といって社会情勢によって金利が変動する金利タイプが多いです。

担保の有無は目的によって使い分けよう

カードローンはすぐに使う必要がなくても、いざ急に現金が入り用になったときのために持っておく人もいます。

そのため、カードローンのような変動金利型であればキャッシング利用時の世の中の情勢に合った金利が適用されるという利点があります。

一方、担保型ローンは融資額が大きく、返済期間が長期化する傾向があります。

支払計画を立て、無理があればリスケジュールもして、案内された金利でしっかり返済計画を立てたのに、途中で金利が上昇してしまうと予定が狂ってしまいます。

何十年と返済していくことになる担保型住宅ローンなどは、金利変動の心配のない固定金利型が多く用意されています。

有担保ローン

有担保ローンとは、融資を受けるにあたって担保の提供が必要なローンです。

借りる金額と同程度の価値のあるものを提供して、万が一失業などで返済ができなくなっても金融会社に弁済ができる手段を確保するものです。

有担保ローンの代表格である住宅ローンでは通常、融資対象となる物件を担保として抵当権を設定します。

返済できなくなったときは、担保物件は競売にかけられて、その対価から借金の弁済が優先的になされます。

ミニバン・ワンボックスカーをディーラーローンで購入する際なども、実は有担保ローンであることが多いです。

ディーラーローンは審査が比較的通りやすいともいわれますが、これは購入する車を担保にしているからなのです。

きちんと返済できている間は問題ありませんが、突然の入院などで支払いが滞ると、車を差し押さえられるリスクがあります。

無担保ローン

無担保ローンは名前の通り、担保がいらないローンです。

以前は銀行融資といえば担保付ローンが大半でしたが、最近は無担保の教育ローン、カードローン、フリーローン、自動車ローン、住宅・リフォームローンなど種類豊富に用意されています。

意外に思うかもしれませんが、クレジットカードのキャッシング枠も無担保ローンの一種です。

担保型ローンとちがって、ローン利用者は土地や建物、自動車などの物的担保や、人的担保である保証人を立てる必要がありません。

審査にいても、担保の価値を判断する必要がなくなるため、審査期間が大幅に短縮されます。

無担保ローンのメリット:審査が早くて、緊急時に利用しやすい

無担保ローンのメリットは、担保提供不要のため、借りやすいことです。

なぜ借りやすいかというと、理由は単純明快です。

提出書類が少なく、審査スピードが格段に素早いからです。

有担保ローンの場合は、印鑑証明書や不動産登記簿謄本、納税証明書や源泉徴収票など、様々な書類提出が求められます。

無担保ローンのデメリット:融資限度額が低い

一方で、無担保ローンにもデメリットは存在します。

それは、有担保ローンと比較すると高金利で融資限度額が低い傾向があることです。

無担保住宅ローンもありますが、35年のフルローンはまずありません。

生協組合員だと金利値引きのある中央労働金庫の場合は、無担保型は住宅借換ローンとリフォームローンのみで、最高2,000万円、最長20年ローンです。住宅担保型なら、最高1億円、最長35年ローンの大型ローンも可能です。

無担保ローンも様々な種類が存在!

無担保ローンと一口にいっても、色々種類があります。

融資の使用目的が制限されるかされないか、契約限度額内で自由に借り入れができるかできないか、という観点で大きく分けることができます。

自由な目的に使えるローン

資金使途が制限されず、自由な目的に使える無担保ローンには、フリーローンとカードローンがあります。

フリーローン

フリーローンの場合は、金融会社によっては、目的が限定されたり条件が付されることがあります。

また、フリーローンは契約した金額の融資を最初に受けたら、基本的にはその後は返済のみを行っていきます。

カードローン

カードローンは、事業性資金を除いて使途は自由です。

また、フリーローンとちがって、契約した限度額内で自由に借入・返済が何度でも出来ます。

さらにうれしいことに、利用実績を重ねることで、限度額が増枠されるケースが少なくありません。

多くのカードローンの金利は、限度額が高いほど低金利でお得になっていきます。

使用目的が決まっているローン

融資額の使用目的が定められている無担保ローンには、次のような種類があります。

- マイカーローン

新車の方が中古より年利が低くなるなど、細かな条件別にも分けられます。

- 教育ローン

教育ローンの場合は通常、入学金や学費の納付書などが必要です。

- ビジネスローン

- ブライダルローン

- ノートパソコンなどのショッピングローン

- 住宅ローン(借換え・マンションリフォーム等)

上記のように使用目的が決まっているローンの特徴は、ローン名称からある程度目的がわかることです。

ビジネスローン

基本的に自由な目的に利用できるカードローンですが、事業性資金への使用については認められていない場合が多いです。

事業性資金を借りたい人のために、専用のビジネスローンが用意されています。

会社等の運転資金融資申込を検討している人は、各社のビジネスローンがおすすめです。

中小企業等の経営者や個人事業主の方が事業資金を調達しやすいように、サポートしてくれる公的機関もあります。

それが、信用保証協会です。

保証協会が保証人となってくれるかどうかは、銀行と同様に審査によって決定されます。

カードローン(カードキャッシング)も無担保ローンの1種

銀行に限らず、金融機関のカードキャッシングもすべて無担保ローンの一種です。

カードローンの特徴であり、メリットの一つが無担保ローンであることです。

他の無担保ローンとのちがいは、限度額範囲内での自由な借入ができることに加え、少額融資から高額融資まで幅広く対応していることです。

消費者金融であれば限度額1万円から、銀行カードローンなら最高1,000万円まで限度額設定しているところもあるので、収入や必要な金額に応じて利用できる便利な無担保ローンといえます。

また、使用目的が基本的に限定されないため、自由な用途で借りたお金を使えます。

たとえば、2020年度から導入が決まった大学入学希望者のための新共通テストに備えて、子どもを大手塾に通わせる資金としても利用できます。

無担保カードローンの審査の特徴

無担保ローンの審査は早い!

無担保ローンでは、担保となる不動産の所有権の確認などをしなくて済む分、審査回答がスピーディーです。

無担保ローンなら通常、本審査でも当日中か翌営業日~数日中には結果がわかります。

有担保の住宅ローンの場合は、仮審査だけでも数日かかってきます。

提出書類が少ないことも、無担保ローンの特徴です。

銀行が個人向けの無担保融資に力を入れ始めたのはここ10年程なので、便利で安心な銀行カードローンはまだ一般的に認知されていない向きもあります。

無担保ローンの中でも、特にカードローンは業界内での競争も相まって、最も審査が早いといわれます。

また、個人情報なしの限られたデータ入力だけで結果がすぐにわかる、事前仮診断も人気があります。

担保はもちろん不要!

カードローンでお金を借りるときは、もちろん担保は不要です。

銀行カードローンなら、保証会社がつきます。

万が一支払いが困難になったり、返済不能となったときは、保証会社が銀行に立替払をしてくれます。

利用者は保険料を支払う必要はなく、銀行負担なので安心です。

月々の返済額など返済条件変更をしたり、借入可能額の増枠審査を後から受けた場合も、追加で何か担保が必要になるということは一切ありません。

限度額に関わらず、カードローンは担保不要の無担保ローンだからです。

無担保ローンは保証人も不要!

担保には、物的担保と人的担保があります。

保証人は人的担保に当たるので、無担保のカードローンは保証人も不要です。

近しい存在である同一生計家族には、そもそも借金自体を内緒にしたいという人がほとんどです。

この点においても、第三者の保障なしに借りられるカードローンは役立ちます。

また、銀行カードローンなら、仕事をしていない専業主婦でも配偶者に収入があれば申込みができる場合があります。 専業主婦でも申込めるカードローン特集はこちら

総量規制が適用される消費者金融や信販会社のカードローンは専業主婦への融資は不可となっていますが、総量規制対象外の銀行なら独自の判断で専業主婦への融資も可能です。

無担保ローンの審査まとめ

土地建物の抵当権設定や、保証人といった担保が不要な無担保ローンは、スピーディーな審査が特徴です。

中でもカードローンは、申込から融資までのスピードが最も早いといわれます。

来店不要でどこからでも申し込める、WEB完結申込も増えています。 おすすめのカードローンはどれ?人気ランキングはこちら

借入額によっては、運転免許証や保険証など身分証一つで契約できます。

千円単位から最高1,000万円まで、個々のニーズに合った自由な借り方、使い方ができることも魅力です。

みずほで借りてみた!!

みずほで借りてみた!!